仮想通貨(暗号資産)は、今や投資や資産形成の一環として広く活用される存在となりましたが、保有者に万が一のことがあった場合、相続人(亡くなった人が遺した財産を受け取る人)が仮想通貨の存在や管理方法を把握できず、うまく引き継げないケースもあります。

そのようなことがないように、この記事では仮想通貨相続の基本や手続きの流れ、事前に知っておきたい3つの問題点などについてわかりやすく解説していきます。

また、のこされた人が困ることがないように、やっておきたい対策についてもぜひ参考にしてみてください。

目次 |

仮想通貨(暗号資産)も相続税の課税対象となる

「相続」とは、亡くなった人(被相続人)の資産を遺された人(相続人)が受け継ぐ手続きのことです。

相続では相続する財産に対して「相続税」が課せられますが、仮想通貨(暗号資産)もこの課税対象に含まれます。

被相続人が所有していた土地や株式、預金などと同様に、仮想通貨も「相続財産」とみなされるのです。

仮想通貨が取引所口座にある場合だけでなく、個人管理のウォレット内に保管されている場合でも「価値を持つ財産」である以上は例外ではありません。

相続人がその存在を把握できないと申告漏れの可能性があるため、管理方法やアクセス方法を事前に整理しておくことも相続対策として重要といえるでしょう。

相続した仮想通貨の評価方法

相続税は、相続した財産の価値に応じて決まります。

仮想通貨については、相続時点(被相続人が亡くなった時点)における時価で算定されるのが一般的です。

【仮想通貨に活発な市場がある場合】

暗号資産交換業者が発行する残高証明書や、公表された価格情報を参考に評価額を算出します。取引所によって価格差が生じる場合があるため、どの指標を採用するか統一的に決めておくことが大切です。

【仮想通貨に活発な市場がない場合】

未上場トークンなど市場価格が存在しないケースでは、内容や性質に応じて個別判断が必要な場面もあります。判断に迷う場合は税理士など専門家へ相談した方が無難でしょう。

デジタル資産も課税対象となる可能性がある

仮想通貨以外のデジタル資産も相続税の課税対象となる場合があります。

例えばNFTやメタバース内の資産(プラットフォーム上の土地・アイテムなど)なども、経済的価値が認められる場合には相続財産として扱われる可能性があります。

特にWeb3(3.0)プロダクト経由で購入したデジタル資産は売却しやすいものも増えており、「価値を持つ財産」とみなされやすい点に留意しておきたいところです。

近年は税務当局でもデジタル資産への対応が進んでいるため、こうした資産を保有する場合は最新の税務動向を確認しておくべきでしょう。

最大110%課税も?仮想通貨(暗号資産)相続に潜む二重課税リスク

仮想通貨の相続にあたっては、他の資産とは異なる相続後の税負担があるため、事前に正しく理解しておくことが重要です。具体的に見ていきましょう。

最大110%課税リスク

仮想通貨(暗号資産)を相続した場合、「評価額よりも多くの税金を支払うことになる」ケースがあります。

その理由は、「相続税」と「所得税・住民税」が二重で課税される可能性があるためです。

仮想通貨(暗号資産)を相続した場合はその評価額に対して最大55%の相続税がかかります。

一方で、相続した仮想通貨(暗号資産)を相続人が売却した際には、その売却益に対して最大55%の 所得税・住民税が別途かかるため、以下のように合計で110%の課税が生じる可能性があるのです。

所得税・住民税 : 最大55%

相続税 : 最大55%

合計 : 最大110%

もちろん、すべての相続で110%もの税負担が発生するわけではありません。

実際に税率が合計110%になるには、相続額が6億円を超える規模でありかつ売却時の利益も巨額になる事例に限られます。

税率が合計110%になるサンプルケース

1,000万円で購入した仮想通貨(暗号資産)の価格が100倍に高騰し、評価額が10億円となった。

その状態で保有者が亡くなったため、相続が行われた。

⇒相続税の税率 55%

相続人は相続税を支払うために仮想通貨(暗号資産)を全て売却することにした。

取得価額は生前の1,000万が引き継がれるため、10億円の売却額に対して9億9千万円の所得が発生した。

⇒所得税の税率 45% 住民税の税率 10%

合計税率 110%

このように「最大110%の課税」はあくまで極端なケースですが、仮想通貨(暗号資産)特有のボラティリティ(価格変動)の高さを考えると、誰の身にも起こる可能性があります。

特に保有している仮想通貨(暗号資産)に大きな含み益がある場合は、注意しておく必要があるでしょう

仮想通貨(暗号資産)を相続した場合にかかる税金の計算方法

それでは、実際に仮想通貨(暗号資産)を相続した場合にかかる税金の計算方法について見ていきましょう。

仮想通貨の相続税・所得税の計算式

相続税の計算は、課税遺産額に対して段階的に税率を適用する(実務上は税率適用後に控除額を差し引く)ことで算出します。

| 相続税計算の基本式 課税遺産額(相続財産の合計 - 基礎控除) × 相続税率 - 控除額 |

課税遺産額は、仮想通貨を含む相続財産の合計から

基礎控除【3,000万円 + (600万円 × 法定相続人の人数)】

を差し引いた額のことです。

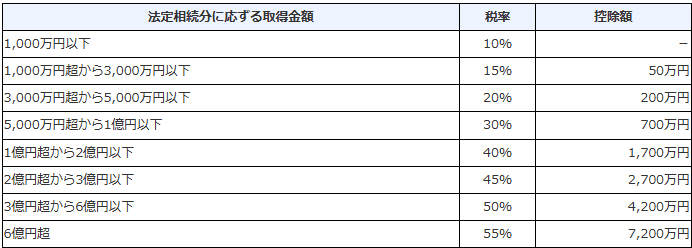

相続税率と控除額は下表の通りです。

一方、所得税の計算は課税所得額に対して段階的に税率を適用する(実務上は税率適用後に控除額を差し引く)ことで算出します。

| 所得税計算の基本式 課税所得額(所得の合計 - 各種所得控除等) × 所得税率 - 控除額 |

課税所得額とは、仮想通貨による雑所得や給与所得などの合計から、基礎控除や給与所得控除などを差し引いた額のことです。

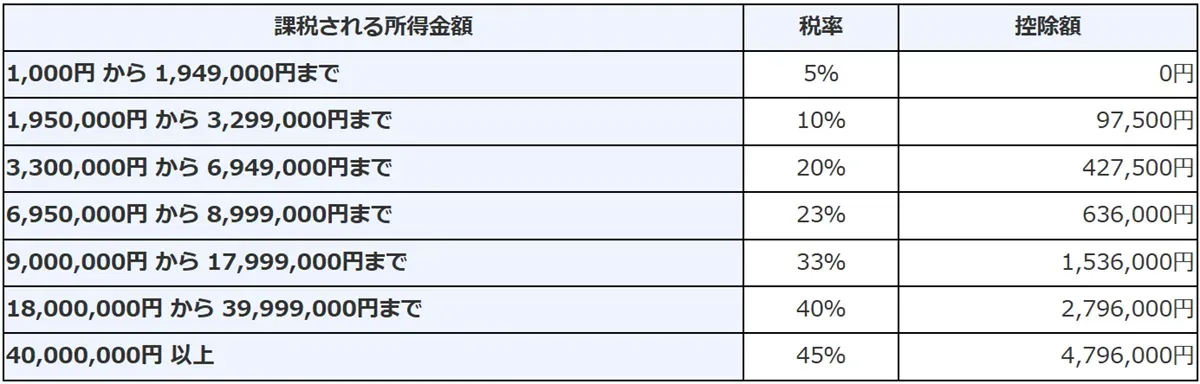

所得税率と控除額は下表の通りです。

仮想通貨を相続した場合の計算シミュレーション

実際に仮想通貨を相続したケースをもとに、計算シミュレーションを見てみましょう。

| ケース① 1BTC = 1,500万円の時に、10BTCを相続した。 相続人は1人だけであり、その他の相続財産はない。 相続財産の合計: 1,500万円 × 10BTC = 1億5,000万円 課税遺産総額: 1億5,000万円 - 3,600万円(基礎控除額) = 1億1,400万円 相続税額: 1億1,400万円 × 40%(相続税率) - 1,700万円(控除額) = 2,860万円 |

この例では仮想通貨以外に相続財産がありませんが、実際はその他の財産も含めて計算する点に注意しましょう。

相続した仮想通貨を売却した場合の計算シミュレーション

実際に相続した仮想通貨を売却したケースをもとに、計算シミュレーションを見てみましょう。

| ケース② 前項のケース①で相続した10BTCを、1億5,000万円で売却した。 損益計算には被相続人が取得した際の取得原価5,000万円を採用するものとする。他の所得はないものとする。 損益額: 1億5,000万円(売却価額) - 5,000万円(取得価額) = 1億円 所得税額: 1億円(課税所得額) × 45%(所得税率) - 479万6,000円(控除額) = 4,020万4,000円 住民税額: 1億円(課税所得額) × 約10%(住民税率・概算) = 1,000万円 |

このケースで相続人は、相続した仮想通貨を売却して1億5,000万円の現金を手に入れ、一方で約8,000万円近い納税(相続税・所得税・住民税)が生じました。

仮想通貨(暗号資産)の相続手続きの流れ

それでは、実際に仮想通貨(暗号資産)を相続する際の手続きについて見ていきましょう。

① 取引所へ問い合わせ

まずは被相続人が利用していた暗号資産取引所に連絡し、被相続人の死亡を伝え、相続に関する手続きの開始を依頼します。

取引所によって対応窓口が異なりますが、公式サイトの「相続に関するお問い合わせ」やサポートフォームなどから連絡するのが一般的です。

この段階で確認しておくべき事項は、被相続人の口座情報、死亡日時点の残高(数量)や参考レート、手続きに必要な書類の一覧などです。

また取引所側の指示に従い、相続人であることを証明できる書類の準備を進めましょう。

② 必要書類を準備・返送する

取引所から指定された書類をそろえ、指示に従って提出します。

被相続人の死亡を証明する「死亡診断書」や「除籍謄本」、相続関係を証明する「戸籍謄本」や「相続関係説明図」、本人確認のための「印鑑証明書」などを求められるケースが一般的です。

相続人の構成等によっては、「遺産分割協議書」の提出が必要な場合もあるでしょう。

これらの資料は写し(コピー)で許容される場合と原本が必要な場合があり、また原本の場合はその返却有無など、取引所によって対応が異なります。書類の不備があると手続きが遅延するため、提出前に慎重に確認することをおすすめします。

③ 払い戻しを受ける

取引所による審査・確認が完了すると、相続人の口座へ暗号資産または日本円で払い戻しが行われます。

取引所によっては、相続人が希望する方法(暗号資産のまま受け取るか、円換算で受け取るか)を選択できる場合もあります。

なお、円換算で受け取る場合は、換算レートが死亡日のレートとは異なる可能性が高い点に注意が必要です。相続の評価額は死亡日時点のレートが採用されるため、税務上の相続額と受け取る日本円に差額が生じるおそれがあります。

相続税と所得税の両面を踏まえて、慎重に検討するようにしましょう。

仮想通貨(暗号資産)の相続で直面する可能性のある3つの問題とその対応策

上記のほかにも、仮想通貨(暗号資産)の相続には他の資産にはない特有のリスクが存在します。

ここでは、相続人(資産を受け継ぐ人)が直面しやすい3つの代表的なリスクと、それぞれに対する基本的な対応策を見ていきましょう。

①アクセス情報の喪失

仮想通貨(暗号資産)は、現金や不動産のように目に見える資産ではなく、仮想通貨(暗号資産)取引所の口座や自己管理のウォレットにデジタルデータとして保管されています。

そのため、相続人が相続手続きを行う際には、故人が保有していた仮想通貨(暗号資産)が「どこに」「どれだけ」存在するのかを把握するところから始めなければなりません。

故人がどの取引所やウォレットを利用していたか、そのログイン情報や秘密鍵・復元フレーズなど、仮想通貨(暗号資産)へのアクセス情報を分かりやすく残してくれていれば問題はありません。

しかしそうした情報が無い場合は、相続人が仮想通貨(暗号資産)の存在を把握できず、資産を失ってしまうリスクがあるのです。

相続人ができる対応策としては、故人の使用端末や書類、メールなどから情報の手がかりを探すことが考えられます。また、特定の取引所の利用が判明している場合は、相続人として正式な手続きを踏むことでサポートを受けられる可能性もあるでしょう。

とはいえ、こうした対応はあくまで「後手」の対応であり、本来は生前にアクセス情報が整理された状態で残っていることが最も重要です。

②評価額や取得価額が不明な場合

仮想通貨(暗号資産)の相続においては、相続時の評価額(時価)と、被相続人が購入したときの取得価額の両方を把握することが求められます。

仮想通貨(暗号資産)の評価額は相続税の算出に必要であり、正確な評価額を把握していないと相続税の誤申告に繋がる恐れがあります。

評価額の算出方法は、 その銘柄に活発な市場が存在する(取引所に上場されていたり、売買の頻度が高い状態であること)か否かによって異なります。

活発な市場が存在する場合は、相続発生時(被相続人が亡くなった日)におけるその仮想通貨(暗号資産)の取引価格(市場価格)を用いて評価額を算出します。

● 相続発生時における取引所の残高証明書の金額を採用

● 相続発生時における取引所・販売所等の取引価格を採用

● 損益計算ツールや価格追跡サイトが提供する価格情報を採用 など

なお、活発な市場が存在しない銘柄の場合は、その仮想通貨(暗号資産)の内容や性質などを勘案し、個別に評価をする必要があります。

必要に応じて税務署の相談窓口や税理士などに相談しつつ、慎重に判断するようにしましょう。

一方、取得価額は、相続人が仮想通貨(暗号資産)を売却する際の損益計算に用いられます。

取得価額は、特に不明となりやすいため注意が必要です。

故人が仮想通貨(暗号資産)を「いつ」「いくらで」「どれだけ」購入したのか記録していれば取得価額の把握がスムーズにできますが、そうした記録が無い場合はどうにかして取得価額を算出し、税務署が納得する説明をする必要があります。

取得価額の証明ができずに「取得価額ゼロ」と見なされれば、売却時に全額が利益となり、多額の所得税・住民税がかかってしまうことになるでしょう。

相続人ができる対応策としては、故人の利用していた取引所の取引履歴やウォレットアドレスなどから情報を探し、購入時の金額を裏付けられる資料を収集する方法があります。

また、どうしても取得価額が分からない場合には、譲渡価格の5%を取得費と見なす取り扱いが認められる場合もありますが、それでも売却額の大部分が利益とされ、多額の課税が生じる可能性がある点には注意が必要です。

やはり、生前に取引履歴を整理し、取得時の情報を正確に残されていることが最も重要でしょう。

③相続税の納税資金が不足する場合

仮想通貨(暗号資産)は、相続税の計算上は他の資産と同様に日本円換算の時価で評価され、納税も基本的に日本円で行う必要があります。

例外的に不動産や有価証券などによる物納が認められることもありますが、仮想通貨(暗号資産)は現時点で物納の対象には含まれていません。

そのため、仮想通貨(暗号資産)の相続によって多額の相続税が発生する場合は、日本円の納税資金が不足するリスクがあるのです。

このような場合、相続人は仮想通貨(暗号資産)を売却して現金を確保し、納税に充てる必要があります。

しかし、仮想通貨(暗号資産)は一般的に価格変動が大きく、相続時よりも大幅に値下がりしたタイミングで売却を余儀なくされると、資産が目減りする一方で、相続税の納税義務はそのまま残るという事態に陥る可能性もあるのです。

相続人ができる対策としては、仮想通貨(暗号資産)を安易に売却せず、市場価格の動向や見込まれる売却損益、税金への影響などについて慎重に見極めることが重要です。

また、状況によっては税務署に申請することで「延納(分割払い)」の制度を利用できる可能性もあります。

相続人が知っておくべき注意点

仮想通貨(暗号資産)を相続する場合、どのような点に注意すればよいのでしょうか。大事なポイントを2つご紹介します。

相続完了まで仮想通貨の売却や取引はしない

相続手続きが完了する前に、被相続人の仮想通貨を売却したり移動させたりすると、相続人間のトラブルや、課税上の問題が生じるおそれがあります。

これは、正式な相続手続きが完了していない段階では誰がその仮想通貨の権利を持つのかが法的に確定していないためです。

仮に取引所のID・パスワードなどがわかっていたとしても、勝手に動かしたり売買すると、他の相続人との間で紛争に発展する可能性があります。

また、売却によって利益や損失が発生した場合、その損益が誰に帰属するのかをめぐって税務上の判断が複雑化することも考えられます。

相続が完了するまでは、勝手に仮想通貨を動かさないようにしましょう。

被相続人の端末や記録は残しておく

仮想通貨の相続では、被相続人の端末やウォレット情報が資産の確認や引き継ぎに欠かせません。

スマートフォンやパソコン、外部ストレージ、バックアップファイル、メール履歴、取引所からの通知メールなどには、ウォレットアドレスや取引履歴、秘密鍵などの重要な情報が残されている場合があります。

こうした情報を削除したり処分してしまうと、資産へのアクセス自体が技術的に不可能になるおそれがあります。

相続完了までの間は、全ての端末・ログ・メールを保管しておくことを徹底しましょう。

仮想通貨(暗号資産)をのこす側ができる備えとは?

仮想通貨(暗号資産)は、相続時にアクセス情報や取引履歴、保有状況(ポートフォリオ)などが整理されていないと、相続人がその存在に気づけなかったり手続きが非常に煩雑になったりする可能性があります。

こうした事態を避けるためには、資産を残す側(被相続人)が生前にできる備えを講じておくことが重要です。具体的な備え方について見ていきましょう。

ログイン情報・ウォレット情報・ポートフォリオを整理しておく

仮想通貨(暗号資産)は、秘密鍵やウォレットの復元フレーズ、取引所のログイン情報がなければアクセスできない性質を持っています。そのため、万が一の際には残された人がスムーズに資産を引き継げるよう、情報の整理と保管方法の工夫が不可欠です。

具体的には、以下のような情報を記録しておくと良いでしょう。

● 使用している仮想通貨(暗号資産)取引所とそのログイン情報

● 自己管理ウォレットの種類と秘密鍵・復元フレーズ

● 保有銘柄と数量を一覧にしたポートフォリオ

● 取引履歴や取得価額の記録

とはいえ、これらの情報は仮想通貨(暗号資産)の保管や安全性に関わる重要な情報でもあります。

特にログイン情報や秘密鍵・復元フレーズなどは、紙に印刷して封筒に封入のうえ公正証書遺言に添付するなど、セキュリティ性と備えのバランスを考慮した保管方法を検討する必要があるでしょう。

なお、保有銘柄と数量を一覧にしたポートフォリオや取引履歴・取得価格の記録については、取引をするたびに更新される内容であるため、上記のような保管方法は不向きです。

このような情報については、仮想通貨(暗号資産)の損益計算機能やポートフォリオ機能を搭載した損益計算ツールを使う方法が便利でしょう。

例えば、仮想通貨(暗号資産)専門の損益計算ツール「クリプタクト」であれば日々の取引履歴を読み込ませておくことで、「どの取引所を利用しているか」「どの銘柄をいくら保有しているか」「銘柄ごとの取得価額」などの情報を正確に記録しておくことが可能です。

毎年の確定申告に向けた損益計算と並行して活用できるため、無理なく記録を整理することができるでしょう。

仮想通貨(暗号資産)保有者の生前対策・節税方法

上記の他にも、大切な資産を残す側としてできる生前対策・節税方法があります。

具体的に見ていきましょう。

①生前贈与を活用する

仮想通貨(暗号資産)を生前に贈与することで、相続財産としての課税対象額を減らすことができます。贈与税の非課税枠を活用すれば、年間110万円までは贈与税がかかりません。

ただし、贈与の際も仮想通貨(暗号資産)の時価評価が必要であり、また贈与者と受贈者の双方に記録が残るようにしておく必要があります。

②巨額の含み益がある状態はできるだけ避ける

先述したように、巨額の仮想通貨(暗号資産)を相続した場合は最大110%も課税されるリスクが存在します。

相続の観点では巨額の含み益がある状態が危険と考えられますので、そのような状態をできる限り避けることで、リスクを軽減することが可能です。

例えば、他の銘柄で損失が発生した年は含み益がある銘柄を売却することで利益と損失を相殺させ、課税されることなく含み益を解消していく方法などが考えられます。

「クリプタクト」などの仮想通貨の損益計算ツールを活用すれば、リアルタイムで実現損益や含み損益を正確に把握し損益計算ができるため、このように税金の着地点を想定しながら取引をコントロールすることも可能です。

③仮想通貨(暗号資産)が巨額の場合は生前に売却する

相続税と所得税の合計が最大110%になる可能性があるのは、仮想通貨(暗号資産)の所得に対する税金が高い(所得税と住民税の合計が最大約55%)ことが原因の一つとしてあげられます。

仮に、現金で相続がなされた場合は、相続後に多額の所得税及び住民税を払う必要はありません。

そのため、巨額の含み益の仮想通貨(暗号資産)を保有している場合は、売却して現金化し、売却益に対する所得税及び住民税を支払った上で、相続財産は現金とする、というやり方も有効な手段となります。

まとめ

この記事では、仮想通貨の相続についての基礎知識や相続の手順、計算方法や注意点などについて解説してきました。

また、ご自身に万が一のことがあった際に備えて、遺す側(被相続人)として相続対策を考える際の注意点についてもご紹介しました。

仮想通貨取引はボラティリティが高く、大きな利益を得られる可能性がある一方で、高い税率によって巨額の納税が発生しやすい傾向にあります。

仮想通貨の税金について正しい知識を身に付けておくことで、大切な資産を守り、育てていくことに繋がることでしょう。

仮想通貨専門の損益計算ツール「クリプタクト」が運営している当ブログでは、こうした仮想通貨取引に関する税金対策・節税対策や、知っておきたい最新トレンドなどの情報を定期的にお届けしています。

最新情報を知りたい方は、「クリプタクト」への無料登録で受け取れるメルマガや、公式X(旧Twitter)アカウントのフォローなどをぜひ活用してください。