この記事では、仮想通貨(暗号資産)の確定申告が必要になる条件や計算方法、必要な準備など基本知識をご紹介し、e-Taxで確定申告を行う方法について画像付きで解説していきます。

基本知識を既にお持ちの方で、e-Taxによる確定申告方法のみを確認したい場合は目次から「e-Taxを使った確定申告のやり方」をご覧ください。

また、動画で確認したい方はYoutubeにて【e-Taxで仮想通貨の確定申告!】初心者向けに手順をわかりやすく解説をご覧ください。

目次

- 仮想通貨(暗号資産)・ビットコインの税金はいくらからかかる?

- 仮想通貨(暗号資産)の税金の計算方法

- 必要書類・提出書類について

- e-Taxを使った確定申告のやり方(サラリーマンの方を例に)

- 仮想通貨(暗号資産)の確定申告の注意点

- 仮想通貨(暗号資産)の確定申告を簡単に終わらせる方法

仮想通貨(暗号資産)・ビットコインの税金はいくらからかかる?

仮想通貨(暗号資産)取引における確定申告の必要性とその制度についてみていきましょう。

仮想通貨(暗号資産)の取引で得た所得は確定申告の対象

仮想通貨投資に係る税金は基本的に本人が計算をして申告・納税することが原則です。しかし、そう言われてもあまり実感が湧かないという方も多いのではないでしょうか。

なぜなら会社員の給与所得については、源泉徴収という方法で給料からおおよその所得税額が天引きされており、基本的には会社で年末調整という作業をするだけで税額の計算や申告が完了する仕組みとなっているからです。また、株式投資などでは源泉徴収ありの特定口座を利用することで、金融機関が税金の処理をしてくれる仕組みもあります。一方でこのような仕組みに当てはまらない場合は、基本的に本人が納税額を計算し、申告を行う必要があります。この手続きのことを「確定申告」といいます。

さて、話を仮想通貨(暗号資産)に戻しましょう。

仮想通貨(暗号資産)については、株式投資のような源泉徴収の仕組みがありません。取引所の外でウォレットを通じて行う個人間取引や、分散型の取引を行うことのできる特性を持つためです。そのため、仮想通貨(暗号資産)取引による所得が一定額以上ある場合には、確定申告が必要になります。

例えば、会社員やアルバイト・パートなどの給与所得者は仮想通貨取引やその他の副業による所得が20万円を超えた場合に、年末調整とは別に確定申告も行う必要があります。一方、個人事業主や被扶養者(専業主婦や学生)は、すべての所得の合算をもとに算出される「所得税額」から「税額控除」を引いた額がプラスになる場合に確定申告が必要になります。

税額控除には色々ありますが、所得合計額が2,400万円以下の個人であれば、基礎控除として所得金額に応じて最大95万円が控除されます。そのため、仮想通貨(暗号資産)の所得を含めた全ての所得の合計が95万円以内であれば確定申告は必要ありません。 ここで言う仮想通貨(暗号資産)の所得とは、取引などで得た収入金額から必要経費を引いた利益のことを指します。

必要経費として計上できるものの例:

| 売却した仮想通貨の取得価額、売却に係る取引手数料、(仮想通貨投資にかかる)通信費など |

必要経費を引いたあとの収支がマイナスの場合や、仮想通貨を購入したものの保有しているだけで売却していない場合などは、所得は発生しません。

なお、仮想通貨から仮想通貨への交換や、仮想通貨での決済(商品やサービスの購入)においても損益が生じることとなりますので、留意が必要となります。

なお、所得税の確定申告が不要な場合であっても、住民税の申告は別途必要になる点には留意が必要です。

確定申告が必要なケース

会社員や公務員などの給与所得者(サラリーマン)が副業として行う場合、ビットコインに代表される仮想通貨(暗号資産)取引による所得(利益)が年間20万円を超えると確定申告が必要になります。

また、個人事業主や主婦(夫)・学生など、給与所得の無い人が仮想通貨(暗号資産)取引を行った場合は、本業も含めて年間所得が95万円を超えると確定申告の対象となります。自分の所得額をしっかりと把握して、必要な場合は必ず確定申告を行うようにしましょう。

なお、医療費控除や住宅ローン控除など他の理由で確定申告を行う場合は、たとえ仮想通貨(暗号資産)の所得が上記の金額より少なくとも、仮想通貨(暗号資産)の所得も含めて申告する必要があるため注意が必要です。

確定申告が必要ないケース

仮想通貨をただ保有しているだけであれば、基本的に確定申告を行う必要はありません。

また、ビットコインなどの仮想通貨(暗号資産)の価格上昇によって多額の含み益が生じている場合であっても、その銘柄を売却(または決済利用等)していない場合は利益として認識されないため、確定申告は不要です。

ただし、後述のように自分の肌感覚と異なる形で損益が生じている場合があるので、確定申告の要否を確認するためにも損益計算を行うことをお勧めします。

確定申告の期日

確定申告は原則として、毎年1月1日〜12月31日までの1年間の所得を翌年2月16日〜3月15日(土日祝の場合は翌平日)までに申告する必要があります。実際に税金を支払う(納税)期限も、申告期限と同様に翌年3月15日までです。

2026年(令和8年)の確定申告の期日

2025年分(令和7年分)の確定申告期限は上記の「土日祝の場合は翌平日」に該当するため、2026年2月16日(月)~3月16日(月)となっています。

課税のタイミング

申告する所得を算出するため、損益計算を行う際は、課税のタイミングを正しく理解することが大切です。

基本的に仮想通貨(暗号資産)取引により所得が発生するタイミングは「利益が確定したとき」であり、具体的には仮想通貨(暗号資産)を売却したとき、ビットコインからイーサリアムへの交換などの他の仮想通貨への交換時、商品・サービスの購入のために支払ったとき、キャンペーンやステーキングなどを通じて報酬や対価として受け取ったときなどが対象です。

たとえ日本円に換金していなくとも、上記のタイミングで課税対象となる点を念頭に置いておきましょう。

ここからいくつか具体的な事例をご紹介します。

■仮想通貨(暗号資産)を売却(日本円に換金)したとき

仮想通貨(暗号資産)を売却して得た金額と、仮想通貨(暗号資産)の取得価額との差額によって利益が発生します。

例:200万円で購入した1BTCを300万円で売却

⇒100万円の所得が発生したとみなされる

■仮想通貨(暗号資産)を他の仮想通貨(暗号資産)と交換したとき

交換時点での他の仮想通貨(暗号資産)の時価と、仮想通貨(暗号資産)の取得価額との差額によって利益が発生します。

例:200万円で購入した1BTCを、300万円分の他の仮想通貨に交換

⇒100万円の所得が発生したとみなされる

■仮想通貨(暗号資産)で決済(商品購入の支払いなど)をしたとき

決済時点での商品価格と、仮想通貨(暗号資産)の取得価額との差額によって利益が発生します。

例:200万円で購入した1BTCを支払い、300万円の自動車を購入

⇒100万円の所得が発生したとみなされる

■ステーキングやマイニング、ゲームなどの報酬で仮想通貨(暗号資産)得たとき

仮想通貨(暗号資産)を得た時点での時価から、必要経費を差し引いた金額によって利益が発生します。

例:1BTCが200万円の時に、マイニング報酬として0.1BTC(20万円)を得た

マイニングには電気代が5万円かかった

⇒15万円の所得が発生したとみなされる

■レンディングによって利子として仮想通貨(暗号資産)を得たとき

仮想通貨(暗号資産)を得た時点での時価から、必要経費を差し引いた金額によって利益が発生します。

例:1BTCが200万円の時に、レンディング報酬として0.1BTCを得た

⇒20万円の所得が発生したとみなされる

このように、仮想通貨(暗号資産)における所得はそれぞれの取引を行ったタイミングで発生したとみなされ、それぞれの時点における時価で日本円に換算する必要があります。

特に、マイニングなどの報酬は取得した時点で所得が発生するため、売却して日本円に交換していなくてもその年の課税対象となります。そのため相場下落などにより、翌年以降の売却価額が取得価額より少なくなると、結果的に得られた金額より支払った税金の方が多かったという結果になる可能性も否定できません。

そのため、税務上の取り扱いをしっかり把握して税金対策を行うことが非常に重要となります。

詳しいルールは以下のリンクをチェックしてみて下さい。

確定申告をしないとどうなる?ペナルティやリスク

確定申告が必要なケースに該当するにもかかわらず、確定申告を怠ったり所得を過少申告したりした場合、追徴課税などの重大なペナルティを課せられる場合があります。

追徴課税の内容は何を怠ったかによって変わります。

例えば、暗号資産同士の交換を行った際の売却損益や、ステーキング報酬を受け取った際の所得など、日本円の増減を伴わない取引も忘れずに損益計算に含める必要があります。また、総平均法で用いる平均取得単価は過去全ての取引履歴を基に毎年年始の単価を引き継ぐ必要があるため、過去に取引を行って久々に取引を再開したという場合は過去の取引履歴をきちんと反映させないと、損益が過小に計算されてしまう場合があります。

実際よりも所得を少なく申告してしまった場合は、納税額に対して最大15%の過少申告加算税が課される可能性があり、全く申告をしなかった場合は最大30%の無申告加算税の対象となります。

また、納税が遅れた期間に応じて利息に相当する「延滞税」が加算される仕組みです。

確定申告は必ず期限内に、正確な内容で実施するようにしましょう。

確定申告は、自分が支払うべき税金を計算して申告するための非常に大切な手続きです。しかし確定申告を行うためには、仮想通貨による所得を正確に把握しておく必要があります。日々の取引をこまめに計算できていれば良いのですが、ついつい後回しにしてしまい、1年分の取引をまとめて計算しなければならないという状態になってしまうと大変です。

こうなると確定申告を行うこと自体を億劫に感じてしまう方もいることでしょう。

特に海外取引所で売買を行って利益を得た場合などは、漠然と「確定申告をしなくてもバレないのではないか?」と考えてしまう人もいるかもしれませんが、それは大きな間違いです。税務署には税務調査を行う権限があり、必要に応じて銀行や仮想通貨取引所などに取引内容の提出を求めることができます。また、日本は世界151カ国・地域と租税条約を結んでいるため、海外の税務当局に対しても情報の収集や提供を要請することが可能なのです。そのため、海外の取引所であっても、税務署は租税条約を通じて取引履歴等の情報を収集することができるのです。

税務調査で申告漏れが発覚してしまうと、本来払うべき所得税に加えて延滞税や加算税などの追徴課税を受けることになるほか、全くの無申告の場合は無申告加算税によって納税額が大幅に増える可能性もあります。申告漏れは必ず発覚するということを意識して、日頃から確定申告に向けて備えおくようにしましょう。

仮想通貨・ビットコインの税金の計算方法

ビットコインに代表される仮想通貨(暗号資産)取引を行っている場合、確定申告の際には仮想通貨(暗号資産)の所得と、その他の所得を合算して総所得を算出する必要があります。そして、総所得から基礎控除(最大95万円)などの所得控除を差し引くことで課税所得金額を求めることができます。

その課税所得金額を把握することで、はじめて所得税の税率や納税額を把握することができます。仮想通貨(暗号資産)は総合課税の対象であるため、単体で税金を計算することはできないのです。

総合課税とは、給与所得、事業所得、雑所得などの所得の合計額に対して課税される方式で、所得が増えるほど税率が高くなる累進課税方式が採用されています。

所得税の税額は、下記の速算表を使用すると簡単に算出可能です。

表:累進課税でかかる税率と控除額

| 課税所得金額 | 税率 | 税額控除額 |

|---|---|---|

| 1,000円~195万円未満 | 5% | 0円 |

| 195万円~330万円未満 | 10% | 97,500円 |

| 330万円~695万円未満 | 20% | 427,500円 |

| 695万円~900万円未満 | 23% | 636,000円 |

| 900万円~1,800万円未満 | 33% | 1,536,000円 |

| 1,800万円~4,000万円未満 | 40% | 2,796,000円 |

| 4,000万円円以上 | 45% | 4,796,000円 |

ここから、住宅ローン控除などの税額控除を差し引くことで最終的に納める所得税額が求められます。

例として給与所得を得ている会社員の課税所得が300万円のケースでは、所得税率は10%となります。そこへ仮想通貨(暗号資産)による所得が50万円が加わると、所得税率は20%に上がることになります。

所得税額の計算式

| 所得税額 = 課税所得金額 × 税率 - 控除額 |

このように、仮想通貨(暗号資産)取引で得た所得に対する税率は、課税所得金額に応じて変わります。 また、上記の所得税とは別に住民税もかかることとなります。

住民税は課税所得の概ね10%となっています。

株式投資における売買益(譲渡所得に該当)のように、申告分離課税として一律税率が定められているわけではありませんので、混同してしまわないように注意しましょう。

計算方法1.「総平均法」

総平均法は仮想通貨の取得金額合計を、取得数量の合計で割ることで取得原価とする計算方法です。

例:

| 購入合計数量 | 5BTC |

| 購入合計金額 | (100万円 × 2BTC) + (70万円 × 3BTC) = 410万円 |

| 取得価額 | 410万円 ÷ 5BTC = 82万円 |

この表のように一度の計算で年度を通じて適用できる取得価額を算出するため、計算を容易に行えることが大きなメリットと言えます。この場合、1BTCが110万円の時に3BTCを売却すると(110万円 - 82万円) × 3BTC = 84万円の利益が発生する計算になります。

ただし、総平均法は年度を通じて一つの取得価額を適用するため、価格変動が大きい場合には実際の損益感覚から乖離してしまう場合もあります。

たとえば上の表の例で100万円 × 2BTCを買った直後に90万円で1BTCを売却した場合、投資家の感覚としてはこの時点で10万円の損失が確定したように見えます。

ところが総平均法では、この後に購入した70万円 × 3BTCも含めたこの年度の取得価額が82万円と算出されるため、90万円 × 1BTCの売却によってむしろ8万円の利益が発生したとみなされることになるのです。

もちろんこれは計算を行うタイミングによって生じる一時的な乖離に過ぎません。投資開始年度から投資終了年度までの合計期間における損益は、総平均法と移動平均法で一致します。しかし、年度で損益を見ると、総平均法と移動平均法で損益がずれることがあるのです。

また、年度が終わるまで取得価額が把握できないため、所得の見積や納税資金の準備を行いづらいという点もデメリットと言えるでしょう。

なお、仮想通貨(暗号資産)取引による所得を把握するためには、まずは個々の取引により確定した利益(または損失)を計算していく必要があります。

詳しい計算方法についてはこちらの記事でも詳しく解説していますので、ぜひ併せてご覧ください。

必要書類・提出書類について

確定申告では、どのような書類が必要になるのでしょうか。具体的に見ていきましょう。

参考)国税庁:申告書に添付・提示する書類

仮想通貨(暗号資産)の損益計算に必要な書類

必要書類

- 取引所等から取得した、仮想通貨の取引履歴(国内外問わず、その年中の全ての取引履歴が必要)

- (過去から継続して取引をしている場合は)年初に保有する仮想通貨の枚数とそれぞれの取得単価

- (もし取引を行った場合は)取引を行ったウォレットアドレス

仮想通貨(暗号資産)の損益を正確に計算するためには、取引所やウォレットの取引履歴が必要です。取引履歴とは、1年間にわたって発生した全ての取引の日時・銘柄・数量・価格などの詳細情報が記録された履歴のことです。

取引履歴は仮想通貨(暗号資産)取引所やウォレット、ブロックチェーンエクスプローラーなどからダウンロードすることができますが、提供元ごとにデータのフォーマットが異なるほか、各取引時点のレートで日本円換算をする必要もあることから、手作業での集計は非常に大変な作業になります。

そのため、損益計算は専用のツールを活用する方法がおすすめです。

仮想通貨(暗号資産)専門の損益計算ツール「クリプタクト」であれば、さまざまな取引所やブロックチェーンから取引履歴を簡単に取り込み、1分単位で保有している、日本円換算レートに基づいた損益計算を自動で行うことができます。

確定申告の要否判断や申告額の算出を正確かつ大幅に効率化することができますので、ぜひこの機会にお試しください。

確定申告に添付・提出する書類

確定申告では確定申告書のほかに源泉徴収票や社会保険料控除証明書など、様々な書類の添付・提出が必要になりますが、仮想通貨(暗号資産)に関する特有の提出書類は定められていません。

そのため、仮想通貨(暗号資産)による所得がある場合は、仮想通貨(暗号資産)の書類(計算資料や取引所からの取引報告書など)は提出不要となっておりますが、確定申告で添付・提出するその他の基本的な書類は通常の申告と変わらず、提出義務があるものは提出が必要となります。

ただし、申告内容の算出根拠となる仮想通貨(暗号資産)取引の資料等については自身で保管しておく必要がある点には注意が必要です。

e-Taxでの提出に必要な準備物

e-Tax(国税電子申告・納税システム)を利用した場合、書類を持って税務署に赴かなくとも、自宅からオンラインで確定申告を行うことが可能です。

● 必要なもの

○ マイナンバーカード

○ ICカードの読み取りに対応したPCまたはスマホ

○ マイナポータルアプリのインストールと利用者登録

参照:マイナポータル「スマートフォンのブラウザを使ったログインの準備」

なお、e-Taxで申告するための確定申告データはe-TaxのWeb版やPC用アプリ、国税庁の「確定申告書等作成コーナー」サイトなど無料サービスを利用することで作成可能です。

一度e-Taxで提出できる環境を準備すれば毎年の確定申告の手間が大幅に軽減できますので、上記の必要なものをお持ちの場合は利用を検討してみると良いでしょう。

書類提出後に備えて保管しておくべき書類

確定申告を終えた後も、提出書類の控えやその根拠資料などは5年~7年間は保管しておくことが義務づけられています。

仮想通貨(暗号資産)取引に関する保管書類としては、次のようなものが挙げられます。

● 仮想通貨(暗号資産)の取引履歴(CSVデータ・PDFなど)

● 取引所が発行する年間取引報告書

● 取引手数料等に関する領収書

● 損益計算書(エクセルシートやクリプタクトの記録など)

● エアドロップやマイニング報酬の取得記録など

なお、これらは取引に関する証憑書類または所得計算の根拠資料に該当し、白色申告者の場合は5年、青色申告者の場合は原則7年の保管が義務付けられています。(前々年の事業所得が300万円以下などの一定条件を満たす青色申告者については5年に短縮されます。)

税務署は納税者の申告内容をチェックしており、必要に応じて税務調査を実施する場合があります。この際、数年前の内容に遡って調査が入る場合があるため、いつでも内容を説明・証明できるように整理して保管することが大切です。

確定申告の方法・やり方(e-Taxの場合)

仮想通貨取引によって生じた利益は、原則として「雑所得」に区分され、総合課税が適用されます。総合課税では、所得が大きくなればなるほど、税率も高くなる仕組み(累進課税)が適用されているため、確定申告を行う際は「雑所得」の欄に仮想通貨取引によって生じた所得を記入する必要があります。

そのため、確定申告を行うには、まず年間の仮想通貨(暗号資産)の取引がわかる明細書を用意しましょう。

ここでいう明細書とは、仮想通貨(暗号資産)の取引データやマイニングの報酬がわかる計算書など、仮想通貨(暗号資産)をいつ、どれだけ、いくらで取得したり売却したりしたかがわかる資料やデータのことを指します。

国内の取引所であれば「取引履歴」や「取引報告書」といった名称で、無料で発行できることが一般的です。また、海外の取引所では、取引報告書の義務がないために、「取引履歴」が該当します。 なお、確定申告を行う際は国税庁が提供している「確定申告書作成コーナー」や「e-tax」などのサービスを利用すれば、必要事項を入力していくだけで確定申告書を作成できるため大変おすすめです。 また、マイナンバーカードとスマートフォンがあれば、税務署に行かずに自宅からでもオンラインで確定申告を完結することが可能です。

ここでは以下の条件の方が、500,000円の実現利益を得て、30,000円の必要経費を使った想定で申請を行うケースで、具体的な申告の方法について説明していきます。

| ✔ 1つの会社から給与をもらっている会社員の方 ✔ 仮想通貨の損益計算ツール「クリプタクト」、またはご自身での計算等で仮想通貨取引の実現損益の計算をすでに行い、実現損益がわかる ✔ 確定申告に必要となる他の情報は、会社から受け取った「源泉徴収票」を見て入力する |

なお、仮想通貨取引で損益が発生するタイミングは売買したときだけではありません。関連記事でも詳しく解説していますので、併せてご覧ください。

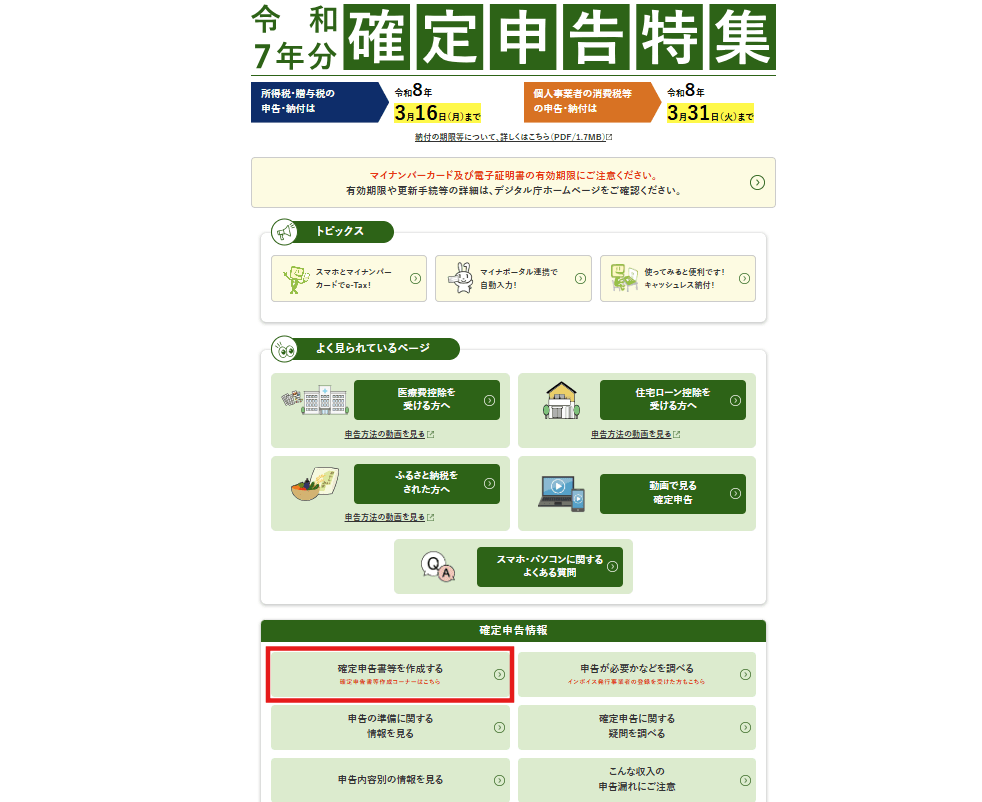

Step 1. 国税庁「確定申告特集」ページ訪問

申告書は、国税庁ホームページの「確定申告書等作成コーナー 」で作成できます。 (別タブで開きながら進めるのがおすすめです。)

まず、国税庁ホームページを訪問します。申告書作成時に必要になるので、源泉徴収票を手元に用意しておきましょう。

以下のリンクをクリックして国税庁のホームページに移動したら、画面下段の「確定申告書等作成コーナー」をクリックします。

※以降の解説内では令和8年1月時点のe-Taxのスクリーンショットを掲載しています。

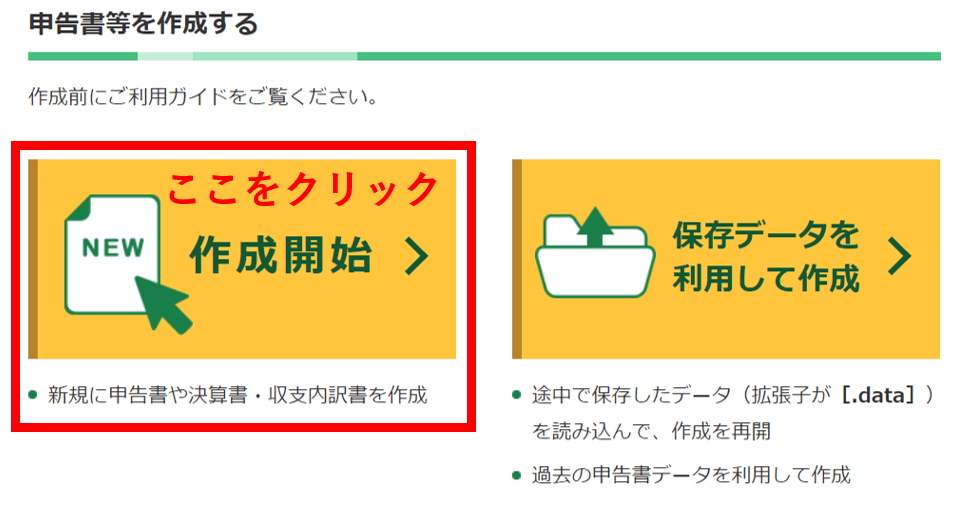

「確定申告書等作成コーナー」に移動したら、「作成開始」をクリックします。

※作成中の申告データを保存する機能もあります。 作成中の書類を修正する時は、「保存データを利用して作成」をクリックしてください。

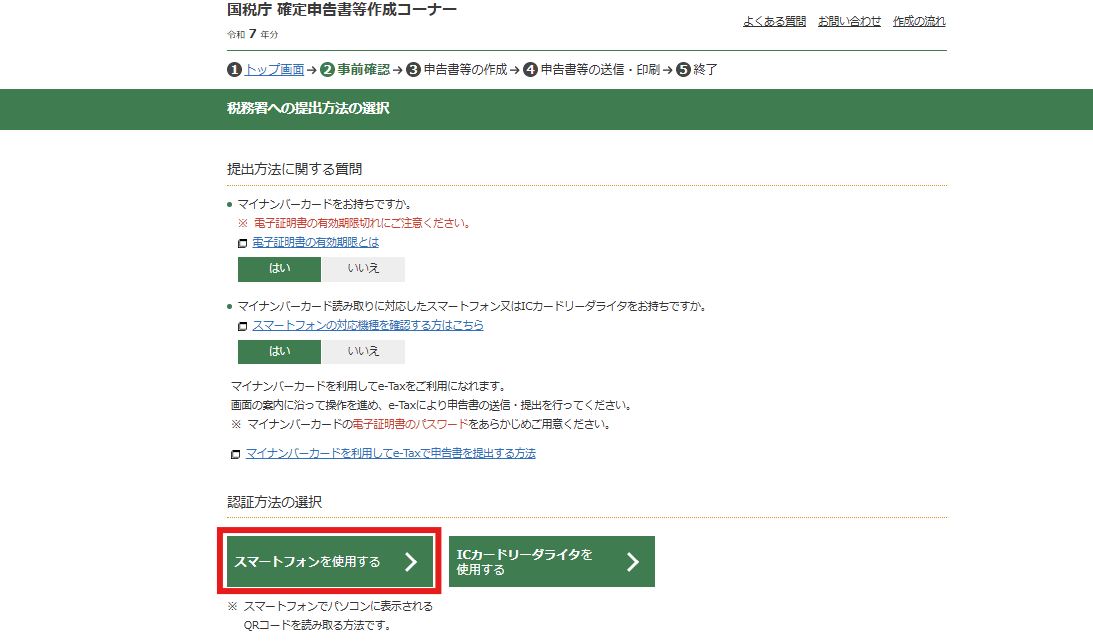

「作成開始」をクリックすると、申告書の提出方法を選択する画面に移動します。

まずはマイナンバーカードを持っているかについて質問がされます。「はい」を選択すると、マイナンバーカード読み取りに対応した機器があるかといった質問がされます。

お手持ちのスマートフォンが対応機種かはページ内のリンク先から調べられます。不安な方は調べてから回答するようにしましょう。

マイナンバーカードを持っていない人の場合、電子申告に対応するのが「ID・パスワード方式」です。ただし、この方式を選択するには、事前に税務署でIDとパスワードを発行してもらう必要があります。それ以外だと印刷して書面での提出(作成後の申告書類を郵送、または税務署への持参)となります。

今回は、マイナンバーカードとマイナポータルを利用した提出方法を解説します。

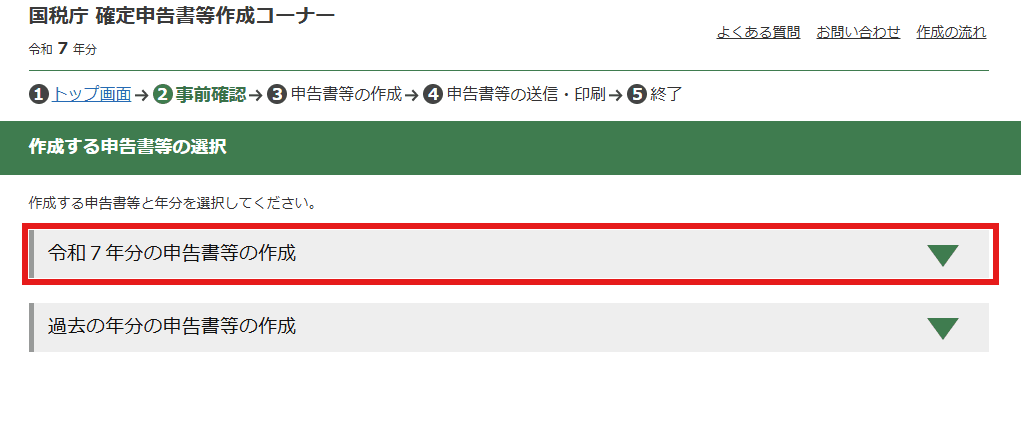

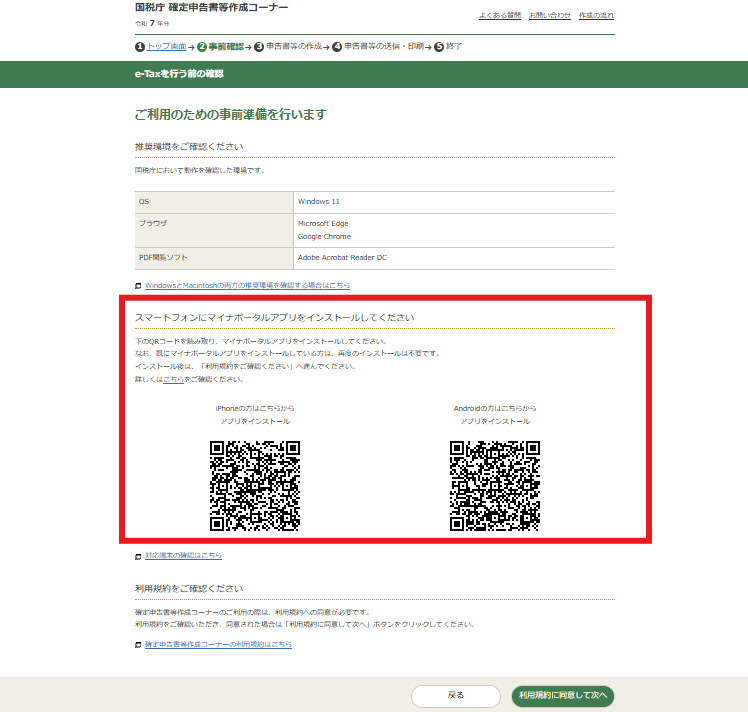

推奨環境や利用規約を確認後、「利用規約に同意して次へ」をクリックすると、申告年の選択画面になります。

2025年分を作成するときは、「令和7年分の申告書等の作成」を選択してください。それ以前の年の申告書を作成される方は、「過去の年分の申告書等の作成」を選択します。

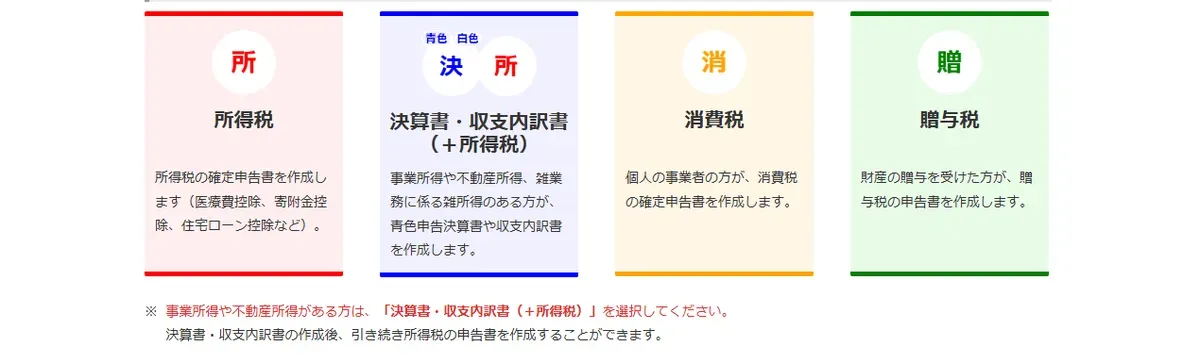

「作成する申告書等の選択」の画面に移動します。

どの税金に関する申告書を作成するかを選択する画面ですが、この例では仮想通貨(暗号資産)取引に係る雑所得の申告なので、一番左の「所得税」を選択します。

その後、「Xmlデータの読み込み」という画面が表示されますので、医療費通知や寄付控除など申告に関する電子データがある方はここでデータファイルをアップロードしてください。

ない場合はそのまま「次へ」ボタンをクリックしてください。

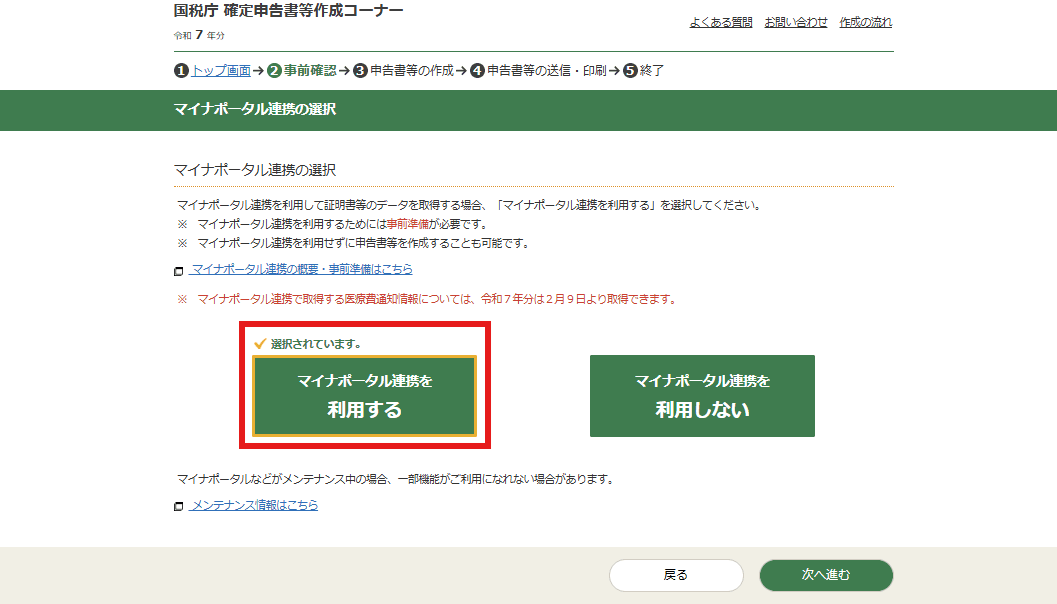

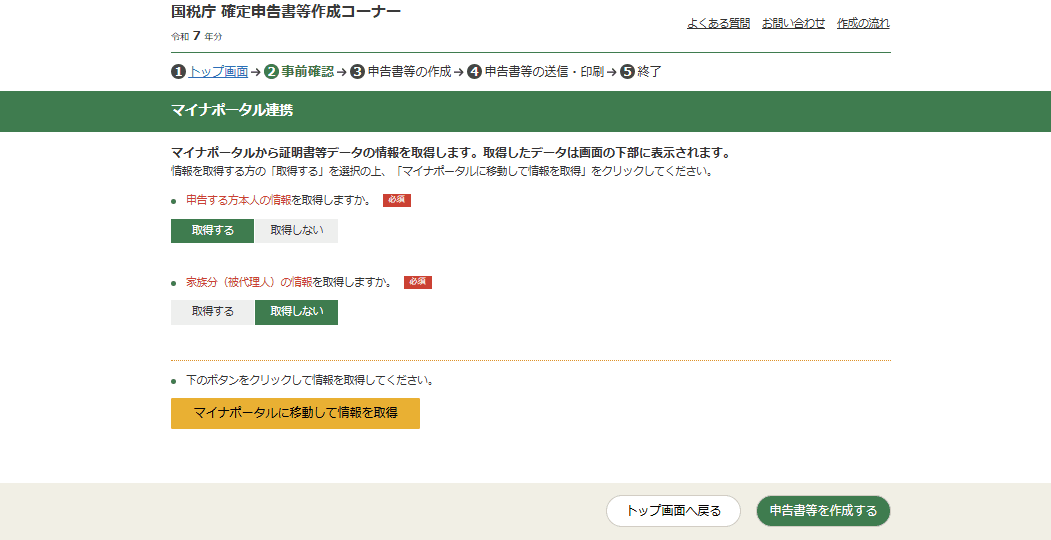

Step 2. マイナポータル連携

今回の例では、マイナンバーカード、スマートフォン、マイナポータルアプリを用いて個人情報を連携します。

まずは「マイナポータル連携の選択」から「マイナポータル連携を利用する」をクリックしてください。

スマートフォンにマイナポータルアプリをインストールしていない場合は画面に沿ってインストールしてください。インストール済みの場合は「利用規約に同意して次へ」をクリックしてください。

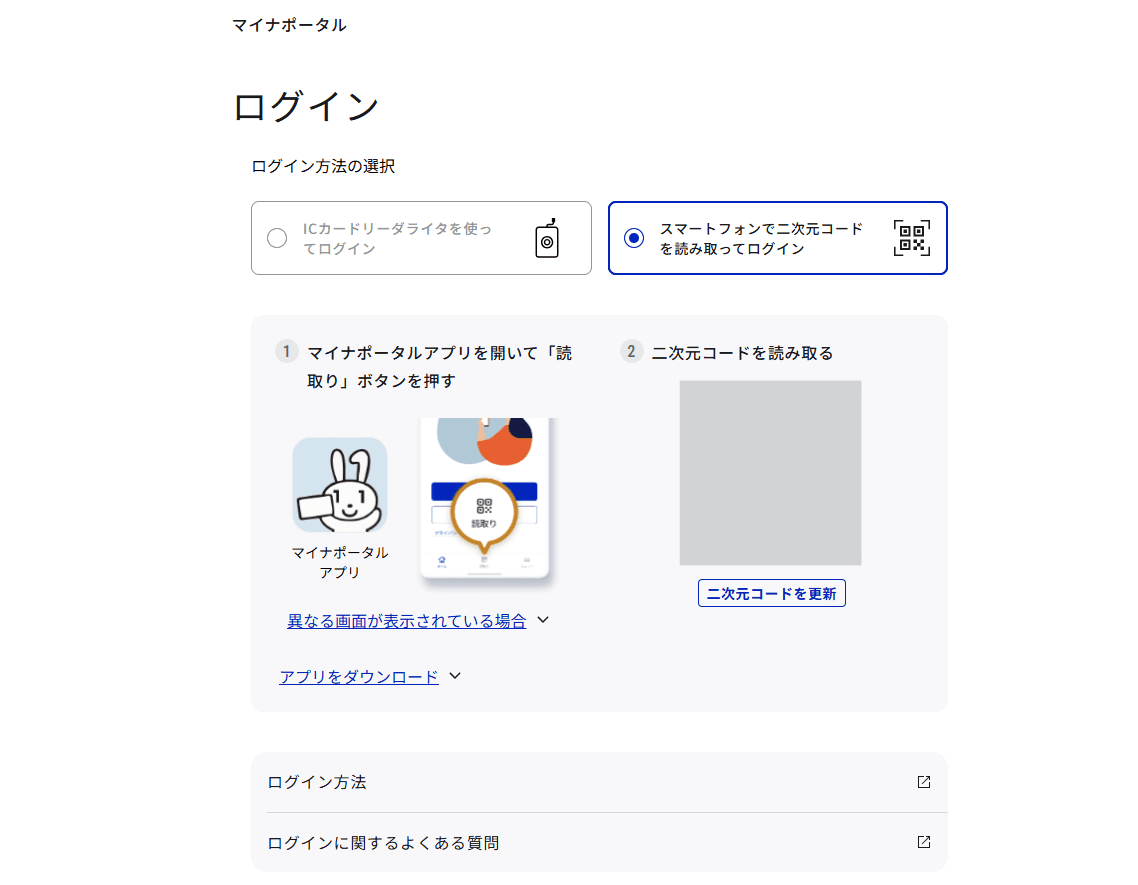

「二次元コード(QRコード)でログイン」をクリックします。

①スマートフォンよりマイナポータルアプリを開き、ログイン前画面下の「読取り」をクリックし、②画面に表示されている二次元コード(QRコード)を読み取ります。

スマートフォンの画面に沿ってマイナンバーカードを用いてマイナポータルおよびe-Tax認証を行います。完了したら下記の画面が表示されるため、「次へ」をクリックします。

マイナポータルから医療費などの証明書データを取得することが出来ますので、必要に応じて「取得する」をクリックしたうえ、「申告書等を作成する」に進んでください。

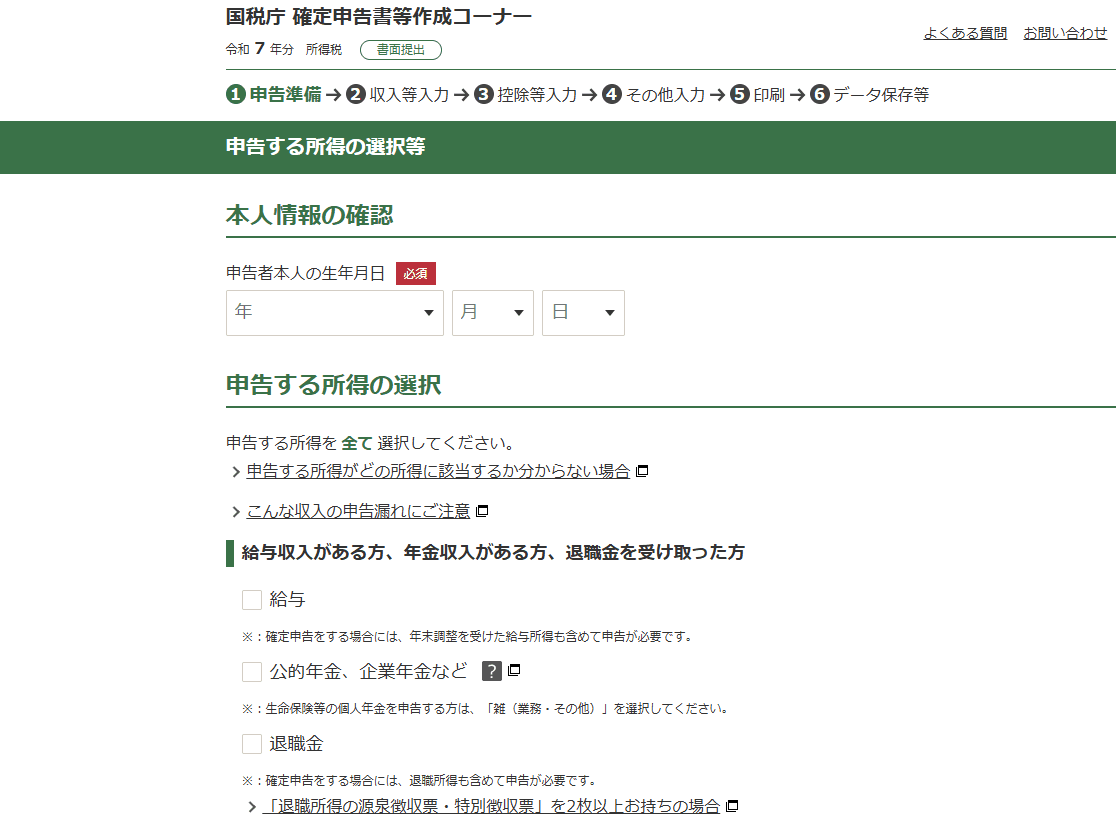

Step 3. 基本情報入力

「申告書準備」の画面から、データ入力のスタートです。

最初に、ご自身の生年月日を入力してください。

その後、申告所得に関する質問に答えます。

今回の事例の方の場合、会社員で給与所得があるため、給与にチェックを入れます。

そのうえで、仮想通貨の所得は雑所得に区分されるため、すこしスクロールしたところにある「その他の収入のある方」のなかの「雑(業務・その他)」にチェックをいれます。

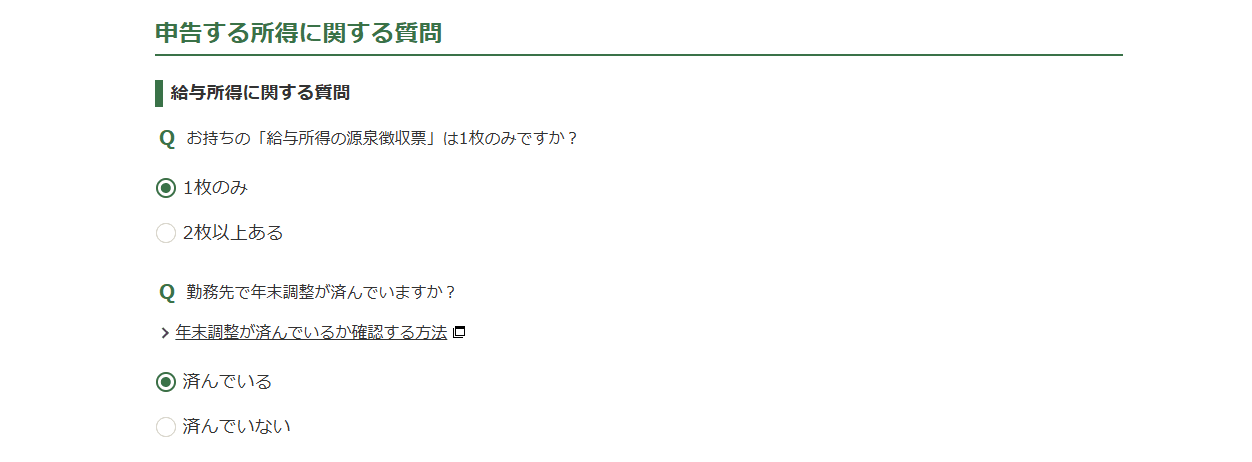

なお、給与にチェックを入れるとページ最下部にさらに2つの質問が、追加で表示されます。

追加質問の1つ目は、「お持ちの源泉徴収票は1枚のみですか?」です。今回の事例では一社から給与をもらっているという前提ですので、この場合1枚のみを選択します。

次の質問は、「勤務先で年末調整が済んでいますか?」です。大部分の給与所得者は年末調整を行っていますが、中途退職したまま再就職をしていないケースなどでは行っていない可能性があります。

わからない場合はお手持ちの源泉徴収票の「給与所得控除後の金額」および「所得控除の額の合計額」があるかご確認ください。あれば「はい」を選んでください。

記入し終わったら「次へ」をクリックします。

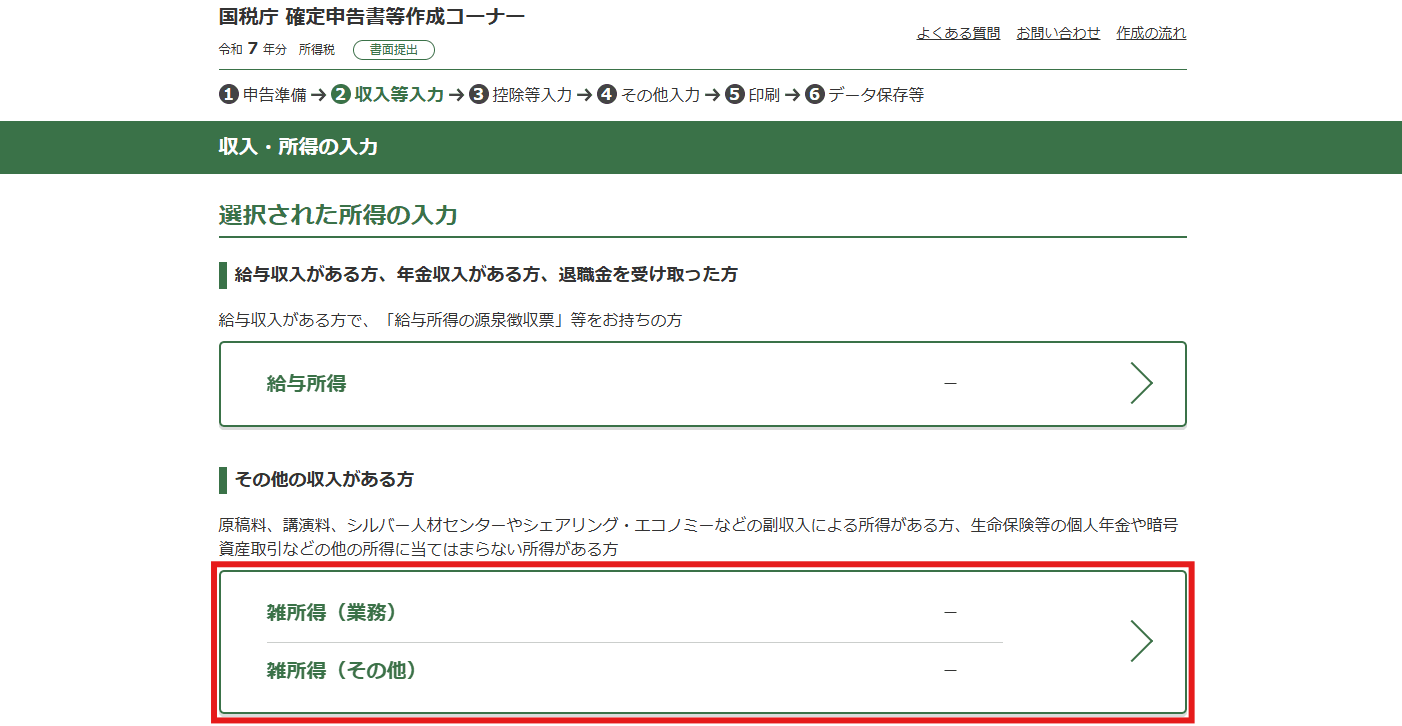

Step 4. 仮想通貨取引に係る所得の申告

ここからいよいよ、仮想通貨取引による所得を入力していきます。

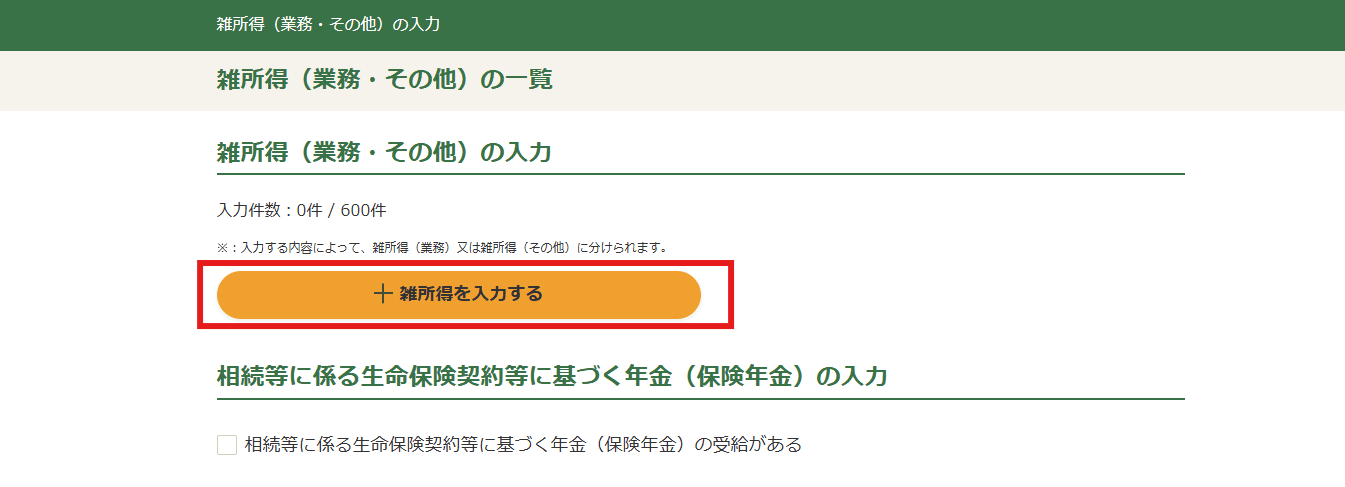

「その他の収入がある方」の「雑所得(業務)、雑所得(その他)」をクリックします。

下の画面が表示されるので、再び「入力する」をクリックします。

すると、データ入力画面がポップアップ表示されます。

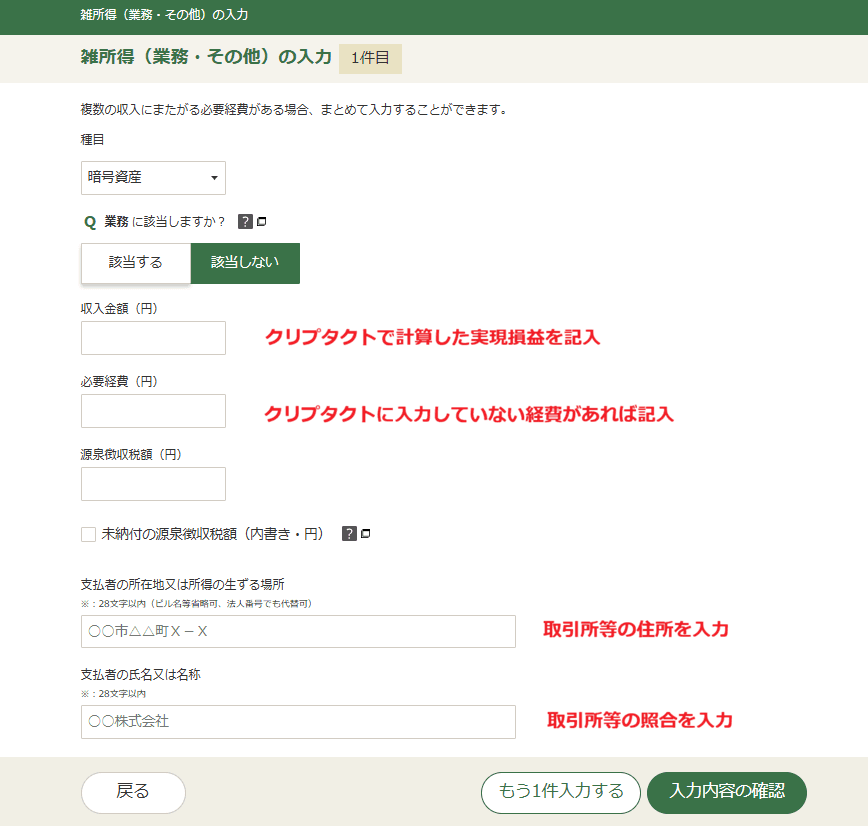

- 種目:「暗号資産」を選択してください。また、「業務に該当しますか」との質問が表示されます。原則として「該当しない」を選択してください。

- 収入金額:クリプタクトで計算した「実現損益額」(プラスの場合)を入力してください。 この例では、500,000円を入力します。

なお、クリプタクトを使って損益計算を行っている場合、利用している取引所から全ての取引履歴を取得しておけば、「①仮想通貨を売却した時」や「②仮想通貨同士を交換した時」の計算が漏れる心配はありません。しかし、「③仮想通貨で支払いをした時」や「④ステーキングやマイニング等の報酬を得た時」のように、取引所以外で行った取引がある場合は、それらについても漏らさずにクリプタクトへ登録し、損益計算に含める必要があります。

所得が発生するタイミングを正しく理解したうえで、必要な取引履歴を漏らさずクリプタクトに入力しておくようにしましょう。

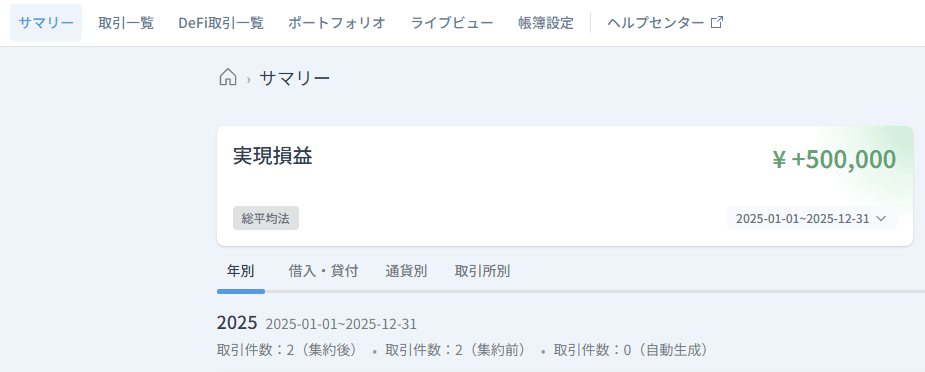

クリプタクトでの実現損益の確認方法

クリプタクトにログインし、「サマリー」ページにある「実現損益」を確認します。

画面上の「実現損益」に表示されている金額が、自動計算された実現損益額です。

多くの方は2025年分が申告の対象となるので、実現損益の右側に表示されている年が、2025になっていることをご確認ください。2025年以前の申告を行う方は、該当する年の実現損益をご確認ください。

実現損益の下の取得価格(譲渡原価)の計算方法が、ご自身が選択する方法と一致していることも併せてご確認ください。個人の場合、原則的に「総平均法」が適用され、「移動平均法」を使用する場合、税務署への届出が必要です。

実現損益の欄に表示されているのは、プラスの場合仮想通貨取引による利益(収入)額であり、そこから必要経費を控除した金額が、確定申告の要否を判断する所得金額です。

- 必要経費:クリプタクトに入力していない必要経費があれば、金額を入力してください。 クリプタクトに経費取引を入力した場合、実現損益で反映されているので、申告の必要はありません。この例では30,000円の必要経費を入力します。

※クリプタクトで表示している実現損益では、購入した仮想通貨の原価や売買時の手数料などがすでに費用として控除されています。また、経費として計上可能かどうかは税理士や担当の税務署に必ずご確認ください。

クリプタクトに入力していない必要経費があれば、その金額を実現損益から控除することができます。必要経費の内容については、国税庁FAQ「2-3 暗号資産の必要経費」をご参照ください。

- 源泉徴収額:該当があれば源泉徴収額を、なければ0円を入力してください。仮想通貨取引では、源泉徴収が行われるケースはあまりないと思います。

- 所得の生ずる場所又は法人番号:取引所等の住所を入力しましょう。

- 報酬などの支払者の氏名・名称:取引所等の商号を入力しましょう。

よくいただく質問に、「複数の取引所を使っている場合、取引所毎に入力する必要があるか?」や、「取引所の数が多すぎて入力しきれない場合、どうすればいいか?」というものがあります。令和3年分、国税庁のHPによれば、複数の交換所を使っている場合「●●ほか」と入力するとされています(下の絵の青枠ご参照)。

(出所:国税庁HP「令和3年分のスマホ申告に関する手引き等」の「暗号資産取引を申告する場合の入力例」)

複数の取引所で取引している方は、メインの取引所名とその所在を1つずつ入力して、取引所名の後に「ほか」と付けてください。

なお、仮想通貨取引の場合、取引所間やウォレット間で資産を移動するケースも多いので、クリプタクトの損益計算も、取引所毎に行っている訳ではなく、すべての取引履歴を集めた上で、全体の実現損益を計算しています。

申告についても、すべての取引履歴を集めた上で、全体の実現損益を計算したクリプタクトに表示されている実現損益(収入)を入力しましょう。

何かと苦労の多い仮想通貨取引の損益計算ですが、申告に使うのは、収入金額と必要経費それぞれ1つです。

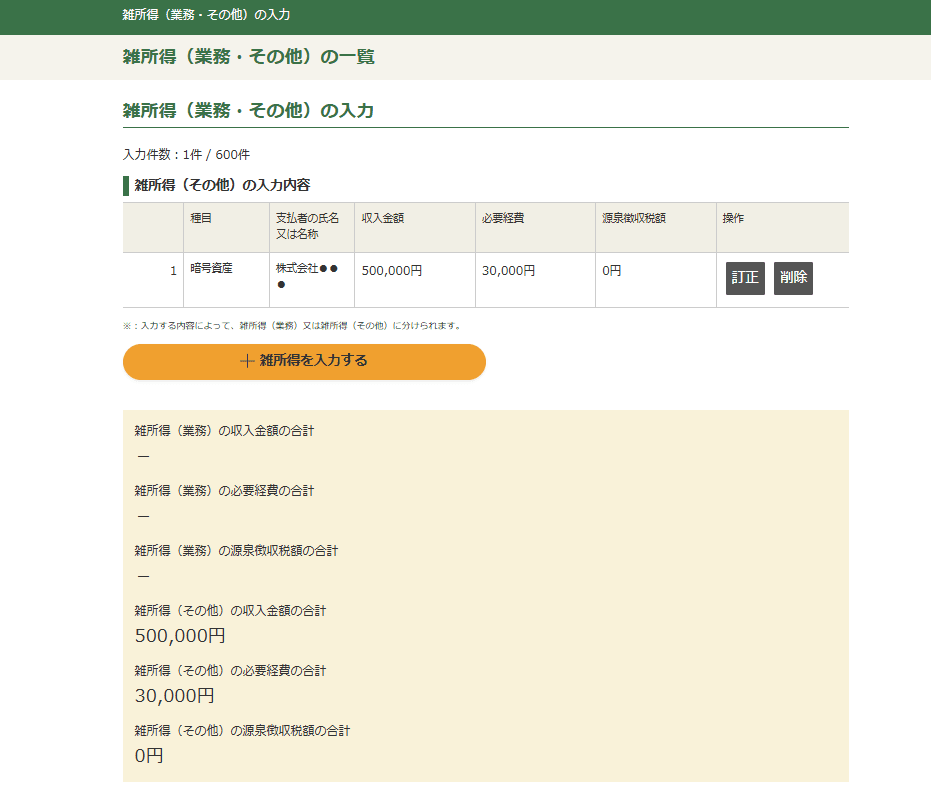

入力できたら、「入力内容の確認」をクリックすると、入力内容が表示されます。内容がクリプタクトでの計算結果と一致していることを確認して、「次へ進む」をクリックしてください。

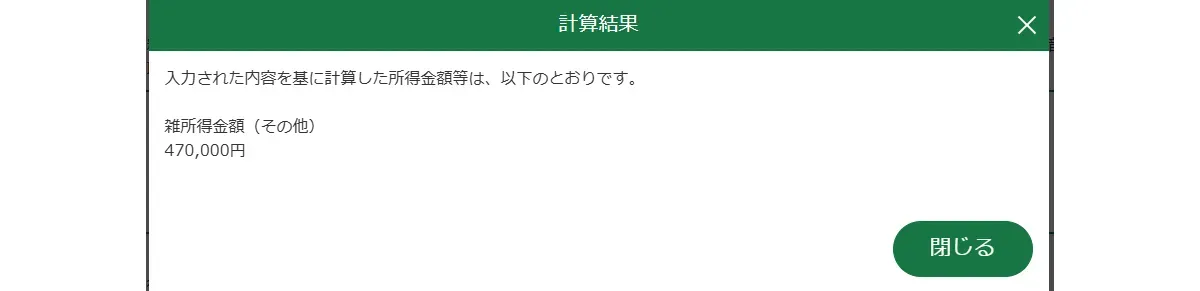

その後計算結果が表示されますので確認して問題なければ「閉じる」をクリックします。

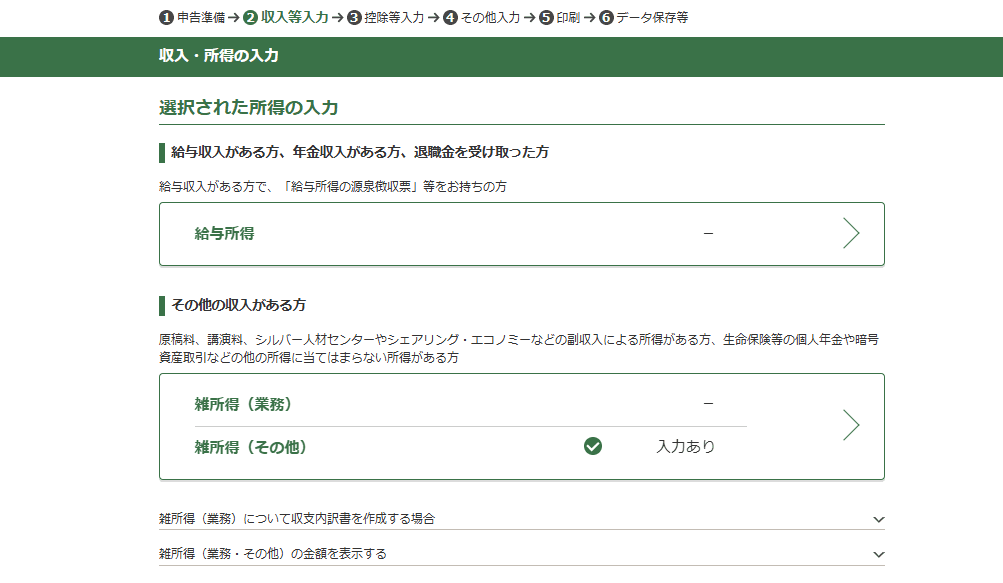

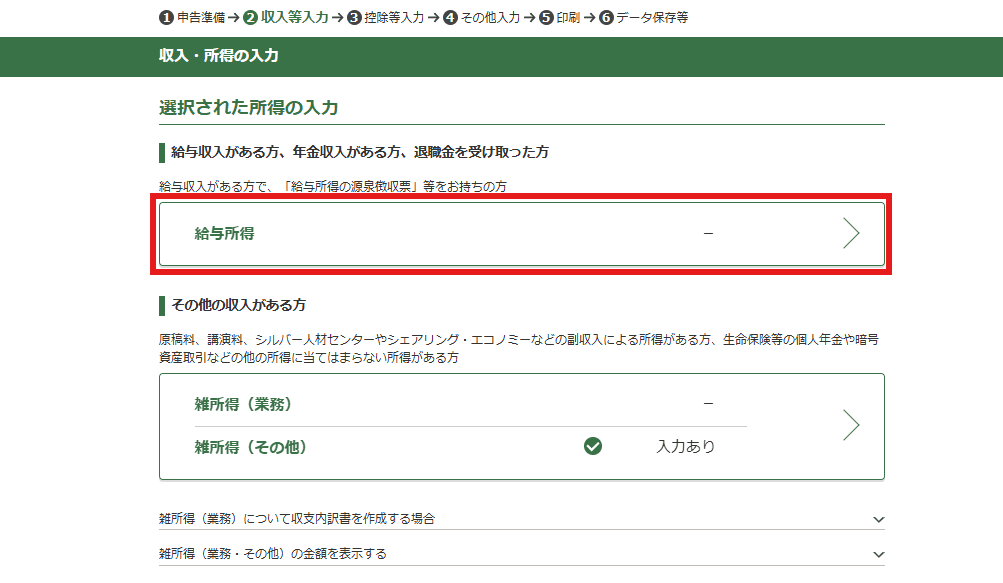

「収入金額・所得金額の入力」画面に戻ります。

雑所得の「その他」欄に、「入力あり」と表示されているのがわかります。

これで、仮想通貨取引に関する入力が完了しました。

Step 5. 給与所得の入力

次に、給与所得を入力していきます。

「給与収入がある方、年金収入がある方、退職金を受け取った方」の下の「給与所得」をクリックしてください。

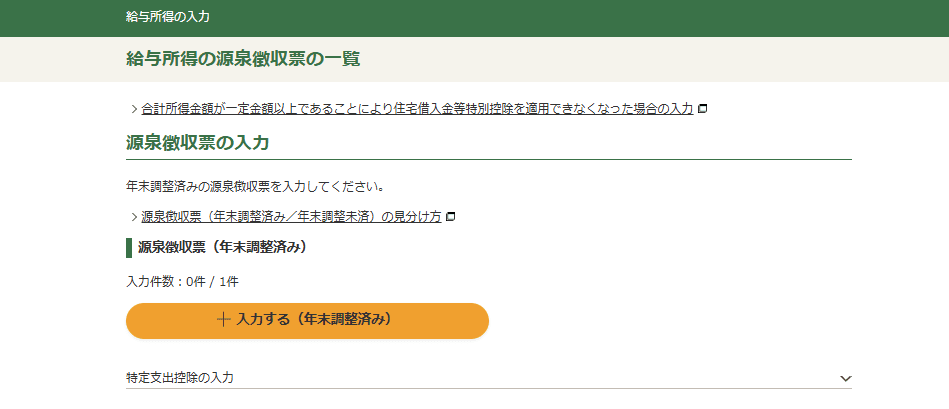

「源泉徴収票(年末調整済み)」にある「入力する(年末調整済み)」をクリックします。

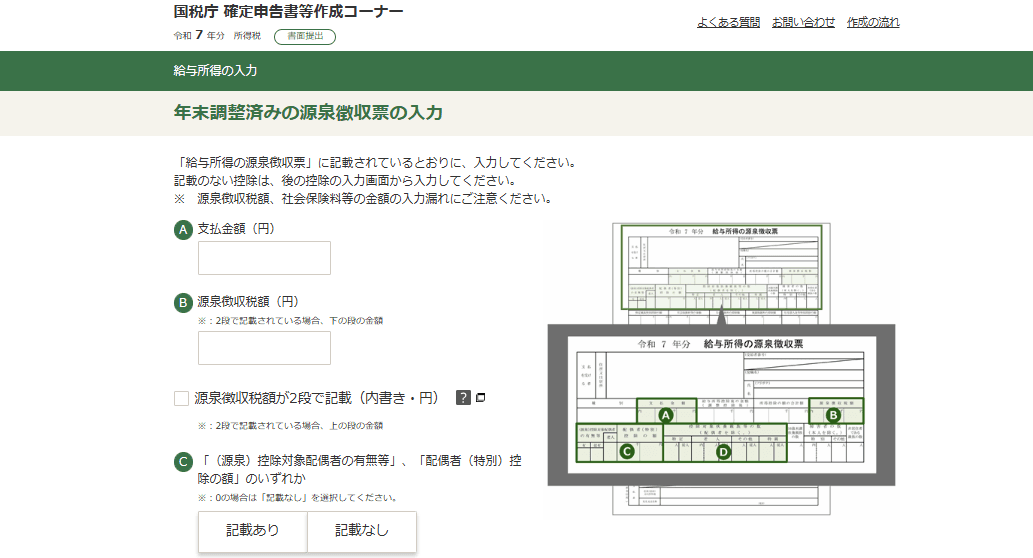

すると、「給与所得の入力」画面が立ち上がり、源泉徴収票の見本も表示されます。あとは手元の源泉徴収票に記載の内容を、順番に書き写すだけです。

最初にA.支払金額とB.源泉徴収税額を入力します。 支払金額は給与等の総支給額、源泉徴収税額は年末調整後の納税額です。画面上の源泉徴収票見本のA,Bに書かれた金額を入力して下さい。

次に見本のC,D,Eに対応する配偶者、扶養親族等の情報を入力してください。

さらにE.社会保険料と、F. 生命保険料、G.地震保険料の情報を入力します。保険料の入力が終われば、H. 住宅ローン関係(該当がある場合)の入力です。

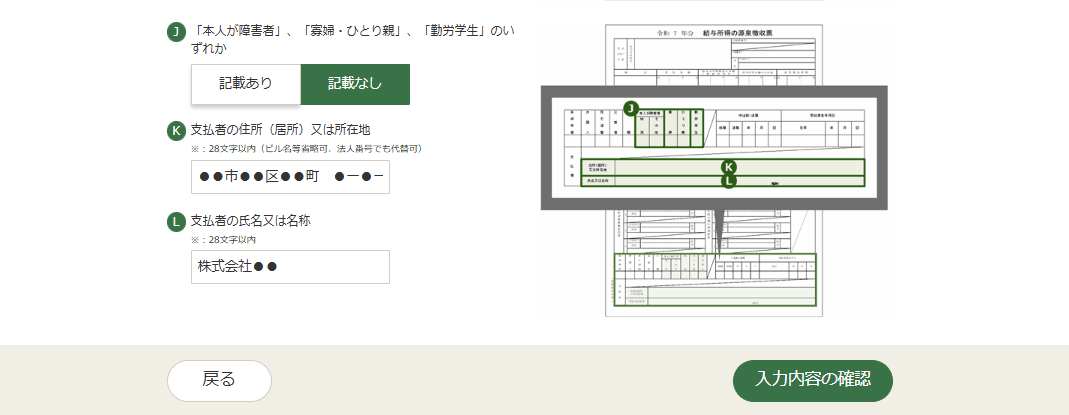

I~Lの情報も同様に入力していきます。

年末調整時に申告した内容は、源泉徴収票に反映されているはずなので、その内容を順番に書き写していくだけです。年末調整時に申告していない項目は、個々に入力することになります。

入力できたら、「入力内容の確認」をクリックすると、入力内容が表示されます。内容を確認して、「入力終了」をクリックしてください。

すると先ほど同様、計算結果画面のポップアップが表示されます。「給与所得金額」欄に、先ほど入力した内容が反映されているかと思いますので、確認して閉じます。

「収入・所得の入力」画面に戻り、これで給与所得に関する入力が完了しました。

ページ最下部の「次へ」をクリックしてください。

Step 6. 所得控除の入力

次に、所得控除の入力を行います。

源泉徴収票から書き写した項目(社会保険料など)には、既に数字が入っているはずなので、数字が入っていない項目のうちご自身が該当する項目について「入力する」をクリックして、数字を入力していきます。

例えば、医療費控除やふるさと納税について、該当があれば入力が必要です。

ここでは、医療費控除とふるさと納税を含む寄付金控除の入力を紹介します。

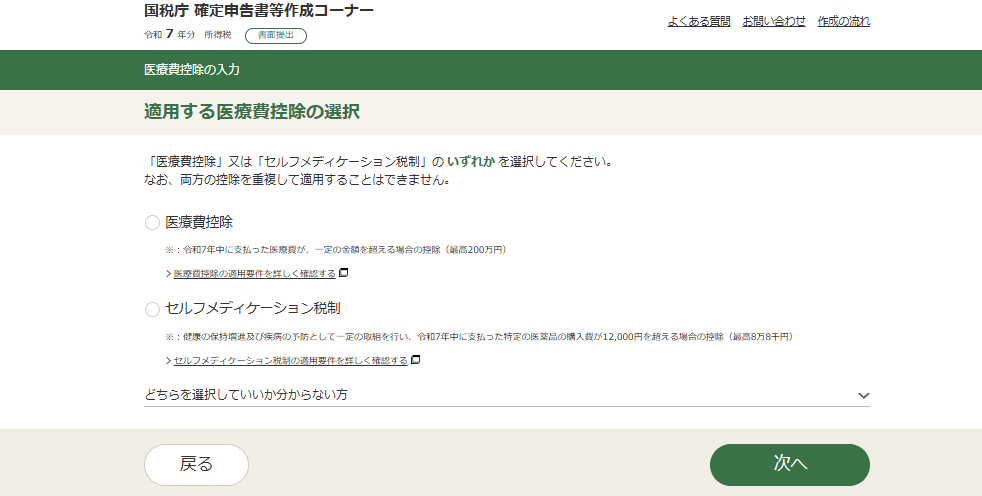

まず、医療費控除を入力します。

医療費控除は、1月~12月の1年間に病院等に実際に支払った医療費が100,000円を超えた場合、超えた金額について所得控除してくれる制度です。医療費の対象は、医薬品の購入代金も含まれ、納税者本人分だけではなく、扶養家族のために支払った分も対象になります。1年間に使用した医療費を、レシートなどを見ながら入力してください。

また、医療費控除の対象とならない場合も、一定の医薬品の購入額が12,000円を超えた場合、セルフメディケーション税制を利用することで、12,000円を超える部分が所得控除される制度があります。

医療費控除とセルフメディケーション税制は選択制なので、どちらか一方しか申請できません。細かいルールについては、ご自身でご確認ください。

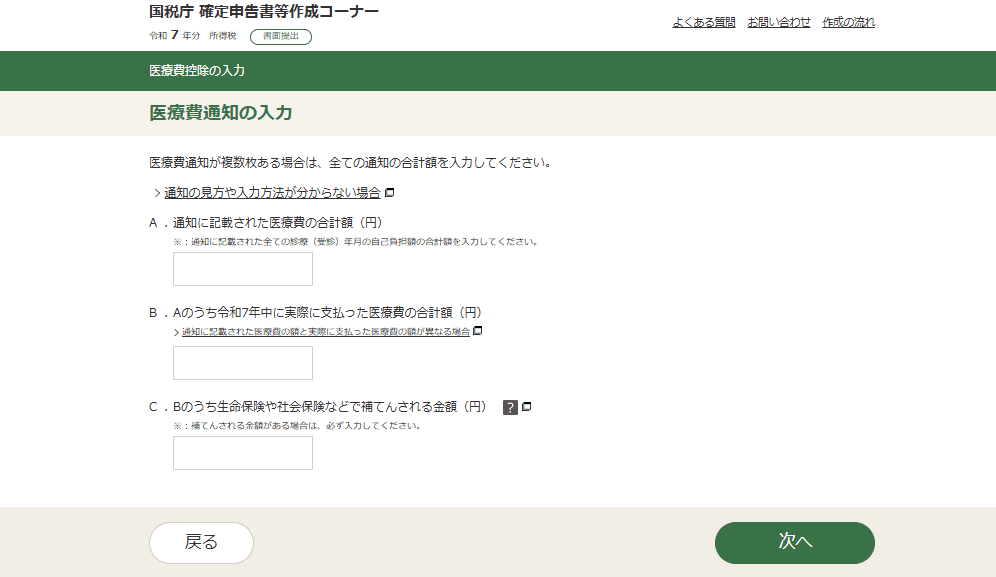

今回の事例ではマイナンバーカードを利用しない方法で医療費控除の申請をお手元の医療費通知(お知らせ)から、各項目を入力する手順を紹介します。

なお、マイナポータルの連携をしている場合は自動で情報が反映される仕組みになっています。

医療費控除を選択します。

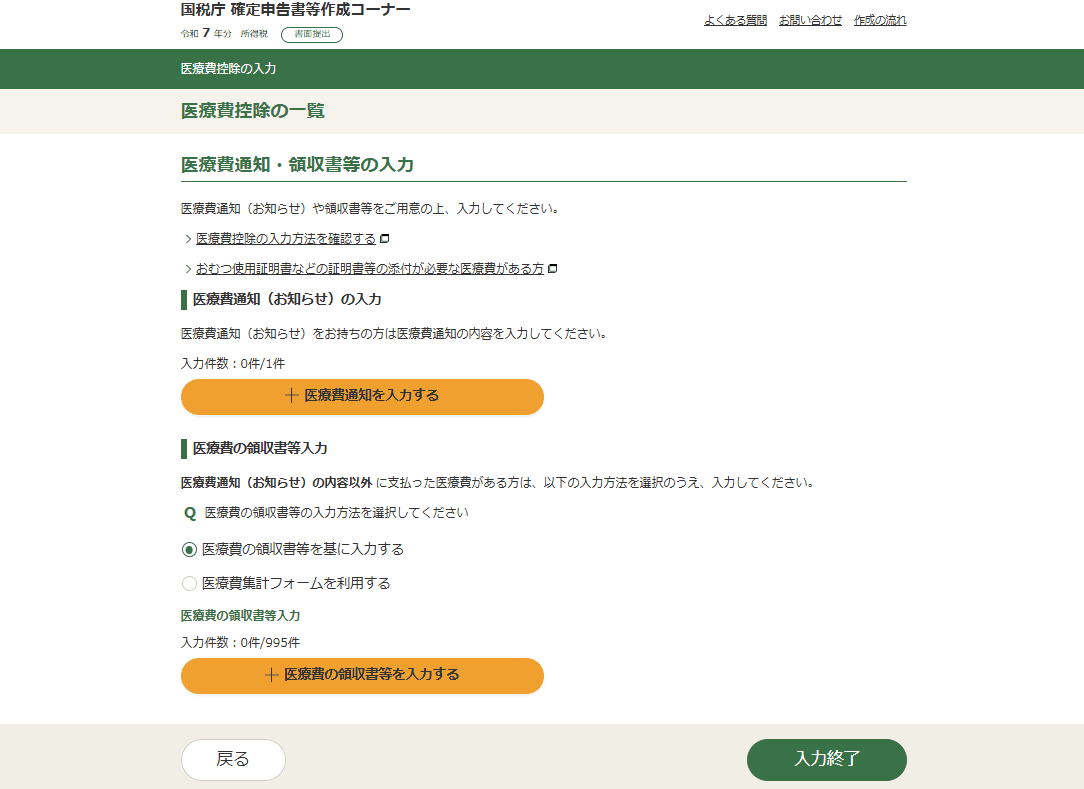

「次へ」をクリックし、「医療費通知を入力する」をクリックします。

すると、入力画面が表示されますのでお手元の医療費通知(お知らせ)から、各項目を入力します。

次は寄付金控除です。

ふるさと納税がすっかり浸透したことから、利用している人も多いと思います。

ふるさと納税を含む寄付金については、寄付先別に入力します。なお、確定申告をする場合、ワンストップ特例申請対象の場合でもそれらも入力する必要があります。注意しましょう。

詳細の入力画面では、寄付金の種類を「ふるさと納税」と選択肢します。

都道府県名等を選択すると、寄付先の所在地や名称は自動入力されますのでお調べいただく必要はありません。

すべての寄付先の入力が完了したら、一覧で入力した情報が表示されますので、「入力内容の確認」をクリックします。

すると結果が表示されますので、確認します。確認後、一覧(控除の入力1/2)に戻ります。このページ内での入力が終わったら「次へ」をクリックし、次のページに進みます。

ここでは配偶者控除や扶養者控除などを入力します。

通常、年末調整で配偶者控除や扶養控除に関する情報を既に申告している場合は修正が必要ありませんが、雑所得によりこれらの控除が適用できなくなった場合には修正が必要となるケースがあります。

問題なければ「次へ」をクリックします。

Step 7. 入力データの確認

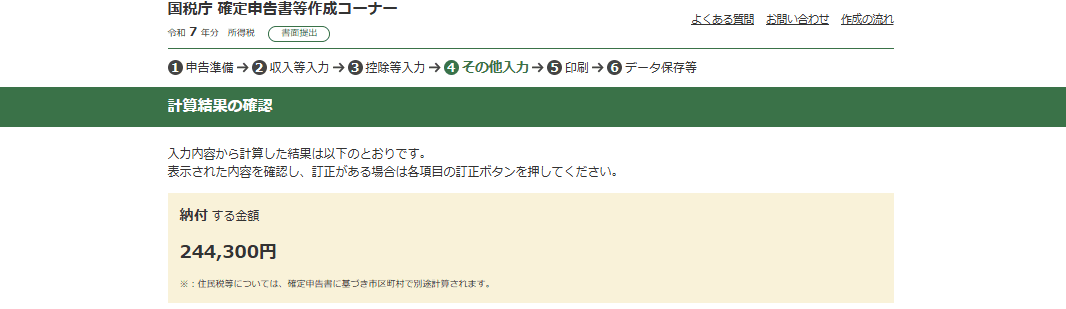

入力が完成したら、入力内容の確認です。

「計算結果確認」の下に表示される金額が、追加納税金額です。

この記事を見ている方は、仮想通貨取引で所得が発生したために、申告作業をされている方がほとんどでしょうから、追加納税が発生するケースが多いと思われます。

但し、仮想通貨取引による所得が多額でない場合、医療費控除や寄付金控除の関係で、支払済の税金が還付されることも稀にあるかもしれません。その場合は、還付金額が表示されます。

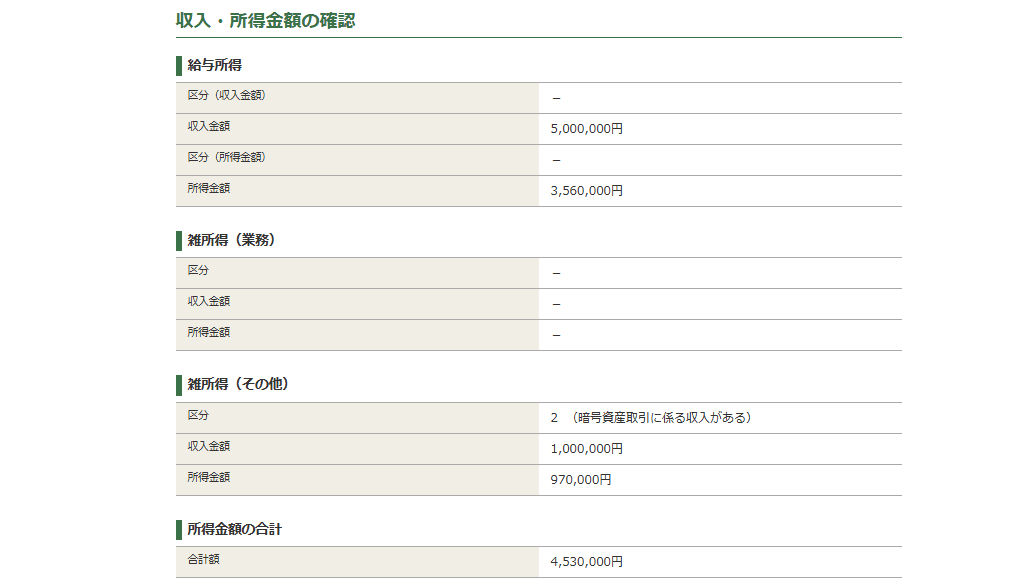

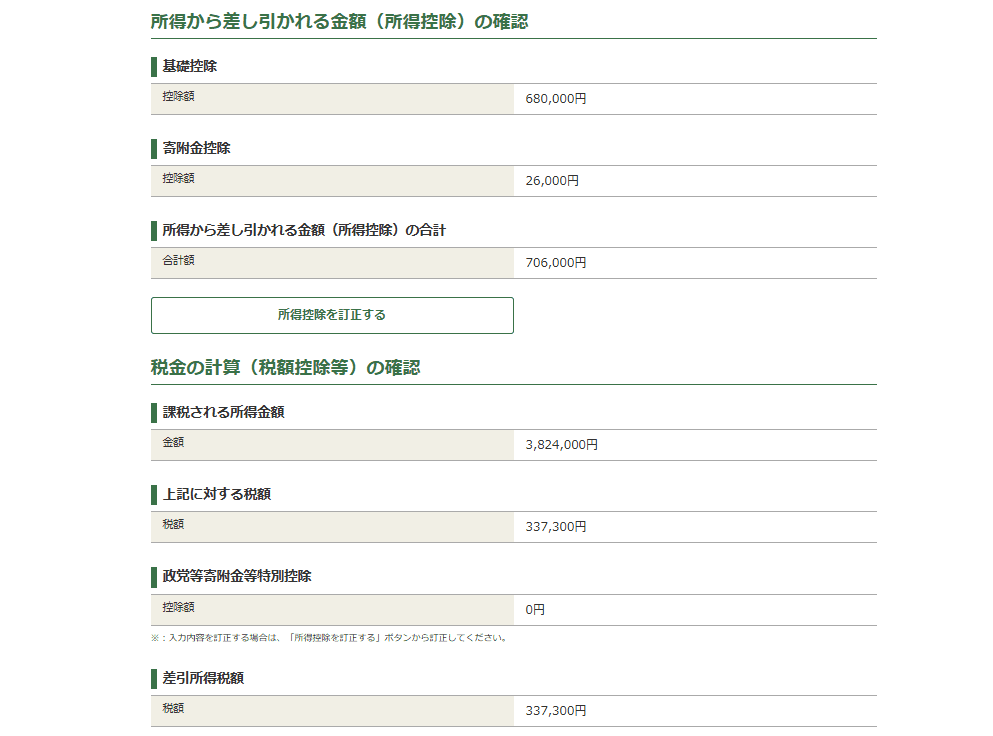

納税額以外の給与収入の内容、雑所得の金額、所得控除の内容など、すべてが正確に入力できていることを確認してください。

収入・所得の金額部分

所得控除の部分

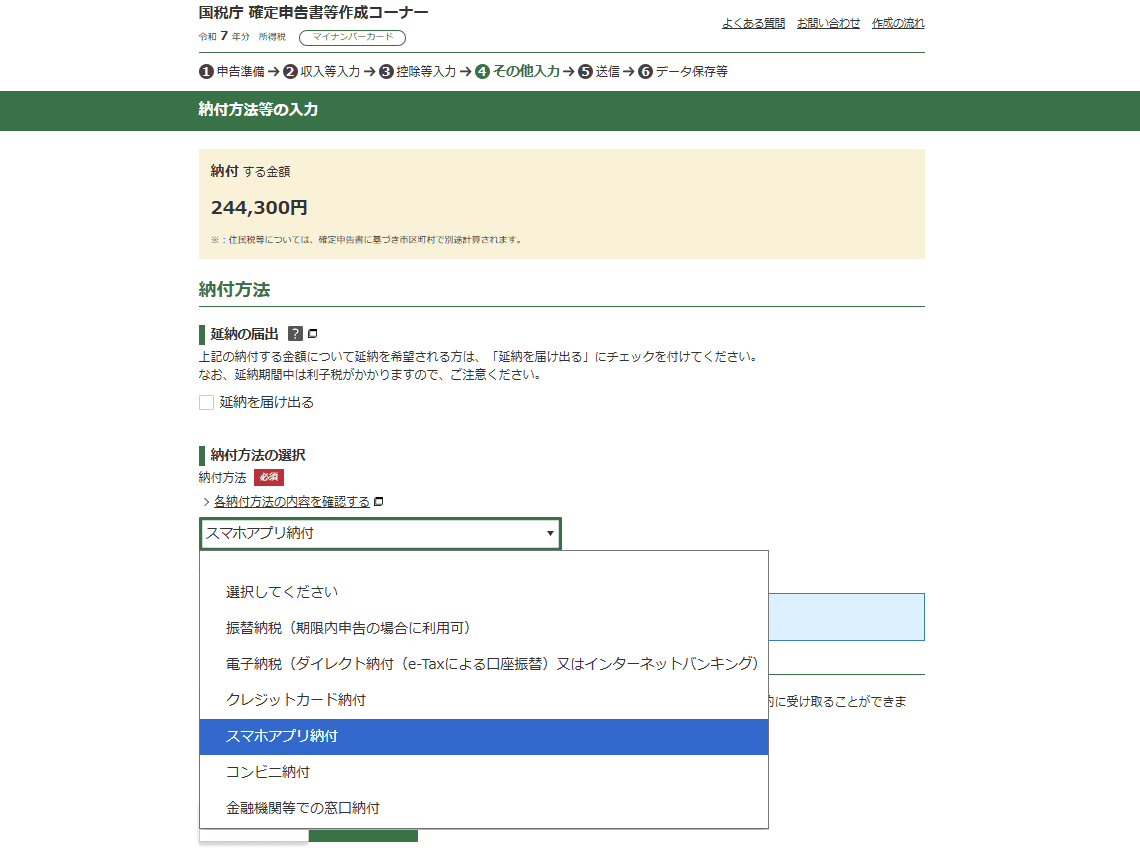

確認後、納付方法を選ぶ画面になります。

スマートフォンを用いてマイナポータル連携をした場合はPayPayなどの「スマホアプリ納付」が可能です。クレジットカードでの納付も可能です。

納税を現金で行いたい場合、税務署に置いている納付書に金額を記入して、税務署の納税窓口で支払うやり方に加え、郵便局、銀行、コンビニなどでも納税できます。

オンラインバンキングが利用可能な方であれば、最も簡単な納税方法は、電子納税(インターネットバンキング、e-Taxからの直接納税)です。

インターネットバンキングを行っていない場合は、初回では書類提出の際に金融機関お届け印が必要となりますが、振替納税であれば、銀行口座を登録しておくと、追加納税額が自動振替で口座から引き落とせます。引き落としのタイミングは、確定申告の終期から1ヶ月程度後です。なお、税金の還付も銀行口座を登録しておけば、還付金が銀行口座に振り込まれます。

留意点は、自動引き落としや還付による振り込みが行われることは、税務署が申告内容に問題がないことを確認したことを示すものではないことです。

納税や還付は、あくまで申告内容に沿ってお金の移動が行われたということであり、申告内容に不備や不明点があれば、税務署から後日照会を受ける事もあります。

入力データの確認が完了したら、ページ最下部の「次へ」をクリックします。

次に、財産債務調書、住民税に係る情報の入力です。

財産債務調書については、所得が2000万円を超え、かつ3億円以上の財産もしくは1億円以上の国外転出特例財産を有する方、もしくは、令和6年12月31日においてその価額の合計額が10億円以上の財産を有する場合に提出が必要です。住民税に関する事項に関しては、原則として確定申告書を提出する場合、改めて住民税・事業税の申告書を提出する必要はありません。

Step 8. 個人情報の入力

最後にあなた自身に関する情報を入力しましょう。

ここでは氏名や住所などを登録します。

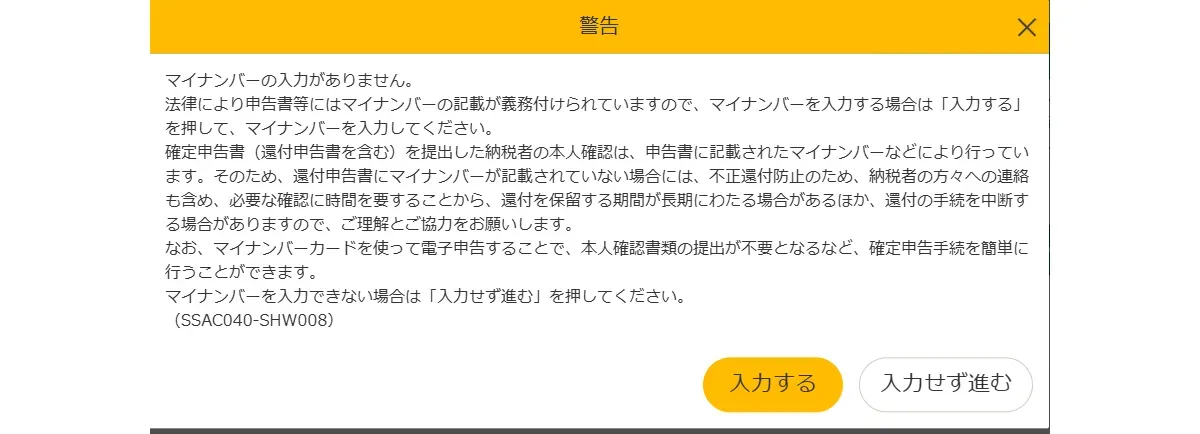

なお、はじめにマイナンバーカードを持っていないにチェックをし、書面での申請を選択した場合でもマイナンバーカードの入力をする画面があります。お持ちの場合は入力していただき、万が一ない場合は、空白のまま「次へ」を押すと手続きを進めることは可能になっているようです。ただし、次のような警告文が表示されます。留意点を理解したうえで、マイナンバーカードなしでの申請を希望する場合は「入力せずに進む」をクリックします。

個人情報の入力が完了したら、「次へ進む」をクリックしてください。

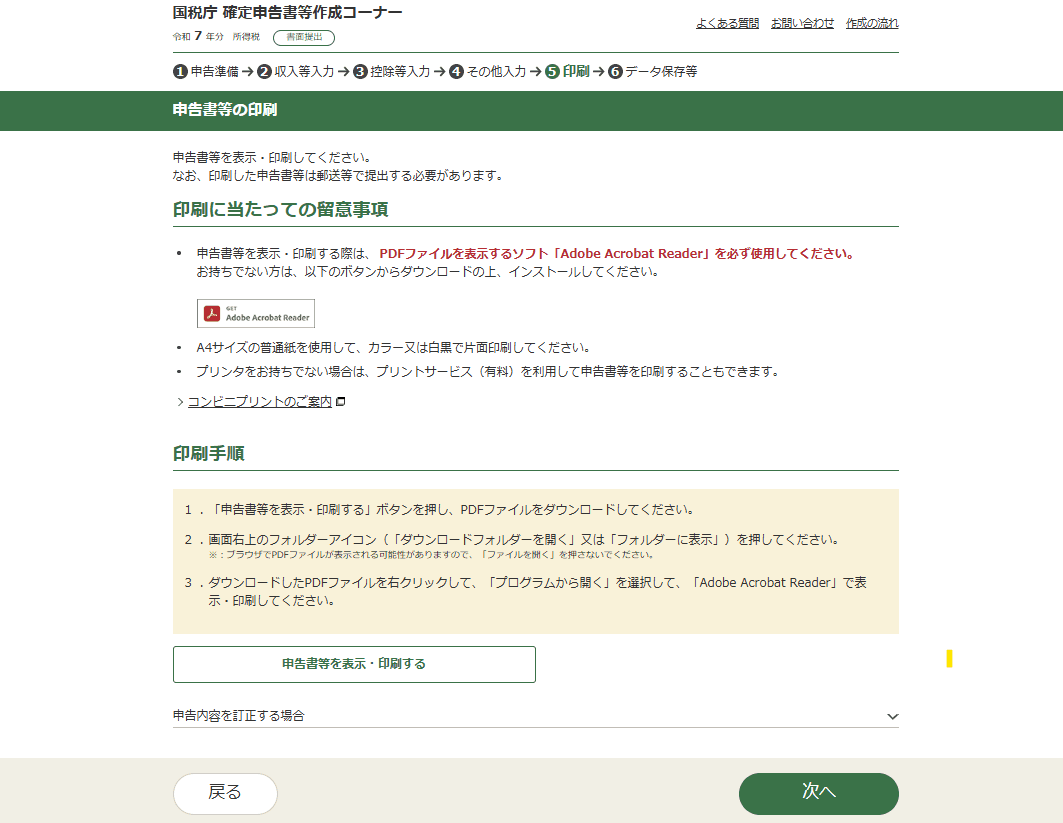

Step 9. 申告書の印刷と提出

申告手続きの最後は、申告書の印刷と提出です。

「申告書等を表示する」をクリックし、内容を確認しましょう。

給与所得+雑所得の場合、申告書の第1表と第2表、控え、添付書類台紙、提出書類等のご案内があるはずです。案内に沿って提出を行うようにしましょう。

以降は画面に沿って進むと、e-Taxを通じた提出が完了します。

仮想通貨(暗号資産)の確定申告の注意点

仮想通貨(暗号資産)の確定申告には、いくつか注意すべき点があります。代表的な6点について見ていきましょう。

少額でも課税対象となるケースがある

基本的に会社員(給与所得者)は年間の雑所得が20万円を超えるとき、個人事業主や専業主婦(夫)・学生などは年間所得が95万円を超えるときに確定申告の義務が生じます。

仮想通貨(暗号資産)による所得がこれらの基準未満であれば、通常は確定申告の必要はありません。

ただし、医療費控除や住宅ローン控除などで確定申告を行う場合には、少額であっても仮想通貨(暗号資産)の所得を申告に含める必要があります。

また、所得税の申告が不要でも住民税の申告が必要になるケースがあるため、「少額=非課税」とは限らない点に注意が必要です。

仮想通貨(暗号資産)を使った支払いも課税対象である

仮想通貨(暗号資産)を商品購入やサービス利用の支払いに使った場合、所得が発生する場合があります。

税務上は「仮想通貨(暗号資産)を一度日本円に換金してからその日本円を支払った」ことと同じであると見なされるためです。

たとえば、1ETHを40万円で取得し、それが50万円の価値になったときに支払いに使った場合、その差額10万円が所得と見なされるのです。

こうしたケースは、特に仮想通貨(暗号資産)を使ってNFTを購入する場合などに多く発生します。

他の所得との損益通算ができない

仮想通貨(暗号資産)による所得は、事業で取引を行う場合をのぞき「雑所得」に区分されます。「雑所得」は株式やFX(先物取引)などの「申告分離課税」の所得とは異なり、原則として損益通算ができません。

例えば、株式で赤字が出て仮想通貨(暗号資産)で黒字が出た場合、相殺はできず、仮想通貨(暗号資産)分の利益にはそのまま課税されます。

ただし、複数の仮想通貨(暗号資産)銘柄を取引している場合は、各銘柄間の損益は通算することができます。

計算ミスや申告漏れは重加算税の対象になることも

仮想通貨(暗号資産)の確定申告では、計算ミスや申告漏れがあると、税務署から指摘を受けるだけでなく、悪質と判断された場合には「重加算税」などの重いペナルティを課されることがあります。

通常の追徴課税に加えて最大40%の税金が追加されるケースもあるため注意が必要です。取引が複雑な場合は、専用の損益計算ツールや税理士のサポートを活用することが申告漏れリスクの回避につながります。

仮想通貨(暗号資産)取引を行う場合は、投資の戦略だけでなく、必ず損益計算や税務処理の対策についても併せて検討するようにしましょう。

海外取引所の取引も申告が必要

海外の仮想通貨(暗号資産)取引所を利用して得た利益も、日本の税法上は課税対象です。基本的に日本に居住している人が行った取引には、日本の所得税法が適用されるのです。

そのため、確定申告に際しては国内取引所だけでなく海外取引所やDEX(分散型取引所)などで行った取引も含めて、すべての取引を集計して申告する必要があります。

日本は多くの国と租税条約を締結しており、税務署は海外の税務当局に情報提供を求めることができます。たとえ海外取引所で行った取引であっても、申告漏れや所得隠しは必ず税務調査で発覚すると考えた方がよいでしょう。

仮想通貨(暗号資産)をもらった場合も課税される可能性がある

仮想通貨(暗号資産)を売買したわけでなくても、「もらった」ことで課税対象になるケースがあります。

例えば、エアドロップやステーキング報酬、キャンペーン参加で受け取った仮想通貨(暗号資産)は、その時点の時価で所得と見なされ、雑所得として申告が必要です。

また、友人や家族から贈与された場合には「贈与税」の対象となることもあるため、取得方法や金額に応じて課税区分を確認する必要があります。

特にステーキング報酬などは、一度設定すると反復的かつ自動的に発生し続ける場合があるため、相場によっては意図した以上の所得が生じる場合もあります。

こうした取引も含めて、すべての取引履歴を管理し、正確な損益計算を行うことが大切です。

仮想通貨の確定申告を簡単に終わらせる方法

仮想通貨の確定申告を行うためには、申告書に記載する実現利益の計算が当然ながら必要になります。自力で取引履歴を参考に利益を手計算するのはなかなか骨が折れる作業です。

国税庁では「暗号資産の計算書」を用意していますが、確定申告書に記載する雑所得の利益をご自身で算出することになるので、間違っていないか不安な方も多いでしょう。

※参照元URL:国税庁「暗号資産に関する税務上の取扱い及び計算書について(令和5年12月)|国税庁」

そこでおすすめなのが、仮想通貨の損益計算ツール「クリプタクト」の活用です。クリプタクトを使えば、取引所からダウンロードした取引履歴をアップロードするだけで自動計算が可能です。総平均法と移動平均法の選択も簡単に行うことができます。

クリプタクトのおすすめポイント

|