仮想通貨(暗号資産)取引の利益が増えてくると、「税金対策をしっかり考えたい」「事業所得として申告できれば節税になるのでは?」と考える方も多いでしょう。実際、事業所得として認められれば青色申告控除や損益通算の活用など、税制上のメリットを受けることができます。

しかし、単に取引量が多いだけでは税務署に事業として認められず、思わぬリスクを負う可能性もあります。

では、どのような条件を満たせば仮想通貨取引を事業所得として申告できるのでしょうか?

この記事では、仮想通貨取引の利益を事業所得とするための具体的な要件や必要な準備、申告の流れや注意点などについてわかりやすく解説していきます。

目次 |

仮想通貨投資は事業所得として申告できる?

仮想通貨取引を通じて個人が得た利益は、通常「雑所得」として総合課税の対象になります。しかし、一定の条件を満たせば利益が「事業所得」として申告できる可能性があり、税制上のメリットを享受することができます。

詳しく見ていきましょう。

事業所得とは?

事業所得とは、営利を目的として継続的に行う事業活動から生じる所得のことを指します。

サラリーマンが趣味や副業、お小遣い稼ぎとして仮想通貨投資を行う場合とは異なり、個人事業主などが事業として取引を行う場合などの所得が該当します。

仮想通貨取引が事業所得に区分されることで「経費の幅が広がる」、「損失の繰越控除が認められる」などのメリットが得られる一方で、事業として認められるためには事業規模や帳簿保存など一定の要件を満たす必要があります。

メリットと要件については、後段でより詳しくご紹介します。

個人事業主の開業または法人設立が必要

仮想通貨取引による収入を事業所得として申告する場合、税務署に開業届を提出するなどの手続きが必要になります。

開業届を提出していないといつから事業を開始したのかが曖昧になり、税務署から事業実態を問われたり、「雑所得」として判定されてしまうリスクが高まります。

「雑所得」に判定された場合、繰越控除や損益通算ができなくなるため注意が必要です。

なお、本格的に大規模な事業として展開したい場合は、法人を設立するという方法もあります。この場合は税金面の取り扱いが本記事でご紹介した内容から大きく異なってきますが、収入規模が大きい場合(1,000万円超など)は個人事業主として開業するよりも節税になる場合があります。

どちらを選択すべきか悩む場合は、税務署の相談窓口や仮想通貨に詳しい税理士などに相談してみると良いでしょう。

事業所得になればどんなメリットがある?

仮想通貨取引による利益を事業所得として申告できれば、以下のような税制上のメリットを受けられます。

経費の幅が広がる

雑所得の場合は仮想通貨取引に直接要した経費しか計上できませんが、事業所得の場合は事業に関連する幅広い経費が計上できる可能性があります。

例:

パソコン購入費、インターネット回線費、事務所賃料・光熱費・交際費等

損益通算・繰越控除が使える

雑所得の場合は所得を跨いだ損益通算や繰越控除ができませんが、事業所得の場合は認められています。そのため、仮想通貨取引の損失を他の所得と相殺 して税金を減らすことが可能です。

例:

仮想通貨取引で200万円の損失がでたが、別の仕事で300万円稼いだ。

損益通算して課税所得は100万円に抑えられる。

青色申告が行える

事業を行っているなど一定の要件を満たすと、確定申告の方法に「青色申告」を選択できるようになります。

「青色申告」を行うと青色申告特別控除として最大65万円の控除が受けられる上に、損失の繰り越しが可能になり、翌年以降3年間にわたって損失を繰り越して控除することが可能です。

例:

青色申告特別控除適用前の課税所得が100万円であったが、65万円が控除(減算)されたため最終的な課税所得は35万になった。

このように仮想通貨取引を事業所得として申告することで課税所得を大幅に圧縮して、節税効果を期待できるのです。

個人事業と法人の税率はどちらが高い?

個人事業主の所得税は累進課税のため、所得が増えるほど税率が上がっていきます。

その税率は5%〜最大45%にも達するため、仮想通貨取引で大きな利益を得た場合には多額の税金がかかる可能性があります。

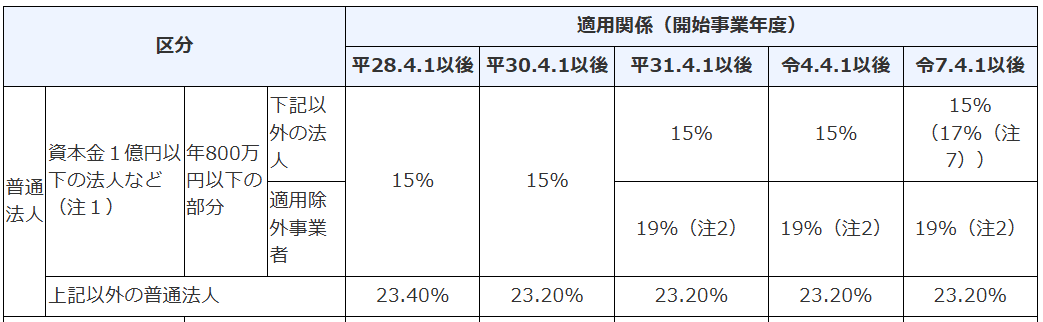

一方で法人の場合は、法人区分に応じて法人税が定められています。

資本金1億円以下の普通法人の場合、所得のうち年800万円以下の部分は15%〜19%、年800万円超の部分は23.2%が課税されます。

このように法人は最大税率が低いため、所得が大きい場合は法人の方が税金面で有利となる可能性があるのです。

厳密には住民税や事業税法人の維持コストなども勘案する必要がありますが、一般的に年間の所得が800万円〜900万円を超えるまでは個人事業主、それ以降は法人の方が有利になる可能性が高いと言われています。

個人事業主が仮想通貨取引で計上できる主な経費

個人事業主が仮想通貨(暗号資産)取引を事業として行う場合、どのようなものが経費として計上できるのでしょうか。代表的なものについて見ていきましょう。

通信費・電気代・機器費用など按分が必要な経費

仮想通貨取引に要する通信費や電気代、パソコンやスマートフォンなどの購入費用などは、その一部を経費として計上できる可能性があります。

ただし、これらの費用は純粋に仮想通貨取引だけのものとは言い難く、そのうちの一定程度は生活にも使われるものと解釈されるのが一般的です。

そのため、全額を経費にすることはできず、事業に使用する割合に応じて按分する必要があります。

例えば、一日のうち仮想通貨取引で利用した時間と生活に使用した時間をそれぞれ記録し、その割合を按分の算出根拠にするなど、あとで税務署に説明できるようにしておくことが大切です。

取引手数料・送金手数料・事務所費用など直接的な経費

仮想通貨取引に直接要した支出は、原則として全額を経費として計上できます。

代表的な例としては、取引所で売買した際の取引手数料、ウォレット間の送金時に発生したネットワーク手数料(ガス代)、専用の事務所などを借りている場合はその家賃などが該当します。

また、事業としての分析や記録管理・会計などのために利用している有料ツール、ウォレットのセキュリティ向上のためのハードウェアウォレット購入費なども、業務に必要であれば経費計上が可能です。

これらは私的用途が混在するケースが少ないため、全額経費として説明しやすい部類と言えるでしょう。

経費として認められないケースと注意点

一方で、明らかに生活関連の支出(家族旅行、趣味の買い物、飲食店の私的利用など)は経費にはなりません。

税務署に否認されやすい典型例として、家族との外食を「情報交換会」などと名付けて経費化するケースや、趣味的なNFT収集なのに「調査研究費」として処理しているケースなどが挙げられます。

また、生活費が多いまま事業に関連づけて経費化しようとすると、そもそもの事業性を疑われて、事業所得と認められずに雑所得と判定されてしまうリスクもあります。

必要経費と認められるのは事業の遂行上必要な支出であることが前提であり、領収書の内容と使用目的の整合性を確実に説明できるようにしておくことが重要です。

事業所得と認められるための要件

事業所得のメリットがわかったところで、続いて事業所得と認められるための要件について見ていきましょう。

税務上の「事業所得」とは?

国税庁では、「事業所得」について「事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得」としています。

つまり、「趣味」や「副業」ではなく、「事業」として仮想通貨取引を行っていると認められれば、その利益は「事業所得」として認められることになります。

具体的な判断基準

それでは、実際に「事業所得」として認められるにはどのような要件を満たす必要があるのでしょうか。

この点については、国税庁が公開している「暗号資産に関する税務上の取り扱いについて」という資料が参考になります。

参考URL:国税庁HP「暗号資産に関する税務上の取り扱いについて(情報)令和6年12月20日」

要約すると次のようになります。

- 仮想通貨取引による収入金額が年300万円を超える

- 仮想通貨取引に関する帳簿書類の保存がある

上記の両方を満たすことで、仮想通貨取引による利益が事業所得として認められる可能性があります。いわゆる、300万円ルールと呼ばれるものです。

金額の規模だけではなく、帳簿書類を作成・保存していることも要件に含まれている点がポイントと言えるでしょう。

仮想通貨取引を事業所得にするには帳簿保存が必須

さて、この帳簿書類の保存とは具体的にどのようなものを作成し、保存することとなるのかについての疑問を持つ方も多いことでしょう。

ここについては、明確な回答がないものの、おそらくは所得税法で定められている種類の帳簿や書類を作成・保管する必要があると考えられています。

所得税法で定められている種類の帳簿や書類とは、概ね下記のようなものを指しており、こういった資料を書類として適切に保管する必要があるということです。

※前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年。

なお、これらの帳簿書類の記帳は青色申告で65万円の特別控除を受ける際の要件にもなっています。

仮想通貨取引を事業所得として申告して数々の税制上のメリットを享受する以上、会計管理もしっかりと定められた方法で行い、帳簿書類を保存しておく必要があるのです。

仮想通貨取引を事業所得にする際の注意点

ここまで、仮想通貨取引の利益を事業所得にするメリットとそのための要件について解説してきました。

これらは国税庁が公表している資料に基づいてご紹介していますが、要件を満たしたからといって全ての取引が機械的に事業所得と認められるとは限らない点に注意が必要です。

最終的には税務署の判断に委ねられる

税務署が事業所得を判断する際の一般的な判断基準には、仮想通貨取引による収入金額や帳簿書類保存の有無の他に「営利性」「継続性」「社会通念上の事業であること」などといった観点も勘案される場合があり、最終的な判断は管轄の税務署に委ねられることになります。

万が一、事業所得として申告した内容が税務署によって雑所得であると指摘された場合、雑所得であればできない損益通算をしていると、場合によっては過少申告となってしまう可能性も考えられるのです。

【社会通念上、事業として認められるかどうかの判断基準の事例】

|

なお、参考までに自主規制団体である日本暗号資産取引業協会 (JVCEA) が公表している「暗号資産取引業における主要な経理処理例示」を参照すると、かなり粒度の細かい処理が必要になります。帳簿の作成には現時点で取引所等から取得できない情報が必要になる可能性もあり、解釈次第ではハードルが非常に高いともいえます。

仮想通貨取引を通じて得た利益を事業所得として申告する場合は、どの程度の粒度で帳簿管理をすべきかも含めて、事前に税務署の相談窓口や仮想通貨に詳しい税理士などに相談するなど、慎重に確認するようにしましょう。

仮想通貨取引を事業所得として申告する手続きと流れ

それでは、実際に仮想通貨(暗号資産)取引を事業所得として申告する場合の手続きと流れについて見ていきましょう。

開業届・青色申告承認申請書の提出手順

仮想通貨取引を事業として申告する場合は、まず税務署に「開業届」を提出します。開業届の開業日欄には、実際に取引を事業目的で開始した日を記入しましょう。

あわせて青色申告の特典を利用したい場合は「青色申告承認申請書」の提出も必要です。

こうした書類の用紙は税務署でもらうことができるほか、国税庁のウェブサイトからダウンロードすることも可能です。

また、「freee 開業」など民間のオンラインサービスを利用すれば、画面上の必要項目に沿って入力し、印刷・提出まで一括で進められるため便利です。

なお、開業届の提出期限は「開業日から1ヶ月以内」が原則ですが、青色申告承認申請書は「その年の3月15日まで」など個別に期限が異なる点に注意しましょう。

帳簿作成から申告までの流れ

仮想通貨取引の確定申告を行うためには、日々の取引を帳簿へ記録する必要があります。特に青色申告を行う場合は複式簿記が基本となるため、日々の仕訳作業が欠かせません。

事業全体の仕訳作業にはfreeeやマネーフォワードなどの会計ソフトを用いる方法が一般的ですが、こうした一般の会計ソフトは仮想通貨の損益計算には特化されていません。仮想通貨の損益計算を効率的にできる「クリプタクト」のような仮想通貨専門の損益計算ツールも併用することをおすすめします。

年末を過ぎて所得が確定したら、確定申告書Bへ各種数値を転記します。そのうえで、必要書類を添付し、税務署へ提出します。

提出は紙でも可能ですが、e-Taxを利用すれば自宅からオンラインで送信でき、添付書類の省略ができるケースもあるため効率的です。

サラリーマン・副業の場合に注意すべきポイント

サラリーマンなどの給与所得者が勤務先で年末調整を行っている場合、給与所得以外の所得が年間20万円を超えると、追加で確定申告が必要になります。

確定申告で仮想通貨取引の所得を申告すると、所得税や住民税の金額が年末調整の結果から変動することになります。

この際、住民税の納付方法として「自分で納付」を選択しておかないと、会社に増額された住民税情報が伝わり、結果として会社が副業の事実を認識することに繋がります。

特に、仮想通貨取引を事業所得として申告する人は住民税の変動額も大きいため、会社から理由を尋ねられる可能性もあるでしょう。

就業規則で副業を禁止している企業もあるため、会社員の立場で多額の所得を申告する場合は、税務面と会社規則の両面で慎重な判断が必要になるでしょう。

まとめ:仮想通貨を事業所得にするなら経理負担を考慮した取引を

この記事では国税庁が公表する資料等に基づいて、仮想通貨取引を事業所得にする場合のメリットとその要件、そして注意点について解説しました。

特に経理処理の面においては、取引内容が複雑になるほど経理負担が大きな障害となります。取引所での取引しかない方であっても、単純な現物取引以外の取引経験があると引き続きハードルは高いと考えられます。

一方で、取引所での現物の取引しかしたことがない、かつ外部へのウォレットへの入出金をしたことがない方であれば、経理処理のハードルは下がると言えるでしょう。仮想通貨取引を事業所得にすることを検討している場合は、取引に際してこうした経理負担についても考慮しつつ判断していくと良いでしょう。

仮想通貨専門の損益計算ツール「クリプタクト」を運営する当メディアでは今後も仮想通貨投資をするなら知っておきたいトレンドワードや税制について解説した記事を公開していきますので、最新情報を知りたい方はぜひクリプタクトへアカウント登録またはTwitterのアカウント をフォローしてください。